Внеплановые обстоятельства побуждают заемщиков приостановить выплаты по кредитам и другим обязательствам. В таких ситуациях в работу включаются специальные агенты, которые представляют интересы кредитора и вынуждают клиентов погасить задолженность.

Выясним, кто такие коллекторы и что они могут сделать с должником, ведь скандалы с превышением этими людьми полномочий будоражат россиян не первый год.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (499) 450-39-61

8 (800) 302-33-28

Это быстро и бесплатно!

Описание специальности

Начнем разговор с определений и терминологии. Коллектор – человек, который обеспечивает банку гарантии возврата средств. Причем методы влияния на клиента здесь до принятия закона в 2016 году ограничивались КоАП и УК РФ.

Соответственно, воздействие на клиента часто выходило за рамки вежливого и конструктивного диалога. Действия коллекторов по отношению к должникам воплощаются в угрозы и систематическое психологическое давление.

Коллекторы — это люди, которые вынуждают заемщика вернуть деньги кредитору

Здесь коллекторы руководствуются лишь личными представлениями о законности подобных мер.

Хотя, имея юридическое образование и опыт работы в структурах МВД и ФССП, такие люди редко преступают критическую грань, за которую предусмотрена уголовная ответственность. Правда, отдельные скандалы в прессе говорят об обратном.

Однако для представителя кредитора важно умение убедить оппонента в неизбежности возврата средств доступными методами.

Коллектор – хладнокровный и не вызывающий симпатий работник, который звонками и личными беседами выводит должника из равновесия, побуждая того заплатить по счетам. Отметим, что новые правила уже регламентируют время и количество подобного «общения».

Угрожая неплательщику судом, такие сотрудники добиваются поставленных целей – половина злостных должников изыскивают средства на погашение долгов. Хотя в этих ситуациях клиенту банка бояться нечего – ведь при подобном исходе суд приостанавливает рост процентов по остатку суммы, что уже выгодно для неплательщика.

Правда, бесконечные сообщения о «воровстве денег» и похожие необоснованные обвинения ломают психику должников, а юридическая безграмотность приводит к замалчиванию подобных способов воздействия.

Принципы и методики работы

Теперь перейдем к вопросу, что могут коллекторы сделать при «выбивании» денег банка. Здесь законодательство допускает сбор и обработку информации о неплательщике, телефонные переговоры и личный контакт. Однако каждый перечисленный пункт характеризуется особыми нюансами. Так, изучение сведений о должнике не предполагает разглашения персональных данных третьим лицам.

Использование персональных данных должника для давления на него — отработанная методика коллекторов

К слову, до принятия закона, коллекторы активно использовали методику давления на клиента, развешивая объявления с указанием суммы долга, адреса и инициалов заемщика. Сегодня же элементарная жалоба на подобные действия охладит пыл представителей кредитора, поскольку предполагает серьезные штрафы. Помните о своих правах и не бойтесь жаловаться на неправомерные действия.

Нововведения в законодательстве коснулись и ограничения времени звонков должнику. Сегодня известить клиента о долгах удастся с 8 до 22 часов в будний день или с 9 до 20 – в выходной. Кроме того, за сутки допускается один звонок, а на протяжении месяца закон позволяет побеспокоить должника до 8 раз.

Среди прав коллектора остались текстовые уведомления и личные встречи. Причем отослать смс удастся дважды в сутки, а общая норма подобных уведомлений составляет 16 штук в месяц. А вот на визиты агентов кредитора домой к неплательщику установили серьезные ограничения. Сегодня к заемщику наведается лишь один коллектор, а ранее число таких лиц не ограничивалось.

Новый закон сужает компетенцию таких людей, ограничивая время общения с должниками

Кроме того, приходить к должнику домой удастся лишь раз в семь дней. При встрече или звонке представитель банка обязан назвать инициалы, объявить заемщику причины, вызвавшие необходимость контакта.

Причем в таких ситуациях уместно учитывать, что клиент банка вправе компенсировать моральный вред и имущественный ущерб, нанесенный таким сотрудником.

Отметим, что законодательство запретило одновременную работу нескольких коллекторских организаций с одним клиентом.

Нюансы нововведений

Закон затронул и другие важные аспекты. Взаимодействие коллектора с неплательщиком невозможно, когда последний не достиг совершеннолетия или недееспособен. Кроме того, запрещено разговаривать о задолженностях с инвалидами первой группы, пациентами стационарных отделений учреждений здравоохранения или банкротами.

Правда, в последней ситуации процедура банкротства проходит в зале суда, а кредитора уведомляют об окончательном решении письмом или лично.

Закон возбраняет использование представителями кредитора угроз даже при общении по телефону

Отметим, что о перечисленных выше случаях целесообразно заявить банку сразу, чтобы исключить неприятный для клиента исход. Причем тут юристы рекомендуют сохранять дубликат такого обращения и убедиться, что письмо дошло до адресата. Оптимальный вариант – выслать заказное письмо с уведомлением, в котором содержатся факты изменения жизненных обстоятельств.

Согласно принятым правилам, неплательщику удастся отказаться от общения с человеком, который лично неприятен должнику. Кроме того, подобные разговоры и вовсе получится переложить на адвоката заемщика.

Если коллекторы донимают заемщика постоянными угрозами, уместно обратиться в органы правопорядка или антиколлектрское агентство

Конечно, такие услуги придется оплачивать, а в случаях, когда у клиента банка нет денег на погашение долга, вряд ли удастся изыскать средства на выплаты грамотному юристу.

Хотя уже сегодня должники практикуют обращения к антиколлекторам и экономят весьма неплохие суммы. Помните, реальных властных полномочий у представителей кредитора нет.

Поэтому заемщику неуместно переживать о потере имущества без решения суда.

Практика

Теперь обсудим реалии жизни – ведь новый закон работает лишь с начала 2017 года. Уточним, какими способами коллекторы запугивают граждан и насколько велики полномочия таких людей.

Начнем с телефонных переговоров. Здесь представители банка оказывают психологическое давление, назойливо звонят клиентам и требуют вернуть деньги. Причем аргументами тут выступают обвинения в мошенничестве и судебные слушания по этому поводу.

В реальности коллекторы часто нарушают законы, применяя физическую силу или совершая мелкое хулиганство

В реальности служащий коллекторского агентства не инициирует подобный процесс, поскольку такие дела становятся заведомо проигрышными для кредитора.

Угрозы заставить родственников должника выплачивать озвученную сумму тоже не имеют определенных оснований.

Погасить задолженность – обязанность заемщика либо поручителя, а третьи лица, даже ближайшие родственники не имеют отношения к подобным вопросам.

Угрозы описать имущество или ограничить передвижение тоже беспочвенны. Ведь такие действия позволительны лишь инспекторам ФССП после вынесения соответствующего решения суда.

Как видите, законодательство ограничивает влияние и компетенцию коллекторских компаний. Помните, в реальности такие люди вправе лишь требовать погашения долга, не применяя реальных мер воздействия.

Другими словами, все озвученные сценарии коллектора – пустые угрозы, рассчитанные на юридическую неграмотность человека. Правда, завидная регулярность неприятного общения оказывает положительный эффект, и человек спешит найти средства для кредитора, чтобы избавиться от надоедливых коллекторов.

Помните, что попасть в квартиру заемщика коллектор сможет лишь с согласия должника

Помните, что при визите в гости к неплательщику, представитель кредитора не вправе самовольно проникать на территорию жилища должника. По этим причинам нежелание пускать постороннего в квартиру ничем не грозит заемщику.

А вот при порче входной двери или кнопки звонка тот вправе обращаться в правоохранительные структуры. А развешивание объявлений с указанием персональных данных неплательщика грозит коллекторам выплатой штрафа за нарушение законов РФ.

А если заемщик скрывается

Мы описали стандартные действия представителей интересов банка в ситуациях, когда неплательщик не пытается сменить место работы или адреса проживания. Теперь рассмотрим, что делают коллекторы, если не могут найти должника. Эти действия характерны на первом этапе работы таких агентств, когда работники компании приступают к сбору информации о заемщике.

Если должник скрывается от кредитора, единственным выходом для коллектора становится обращение в суд

Сначала пытаются установить корректность данных, которые неплательщик оставил банку – проверяют стационарный и мобильный телефонный номер, устанавливают место работы и проживания.

Если проделанные действия не приносят результата, коллекторы практикуют общение с родственниками и соседями должника. Причем в таких ситуациях люди, которые не знают о местонахождении заемщика или просто не хотят раскрывать информацию такого рода, вправе не отвечать на вопросы представителей банка.

Третьим этапом розыска становится изучение базы ФССП – коллекторы ищут выписанные на конкретного гражданина штрафы ГИБДД и другие задолженности. Правда, этот момент тоже не дает гарантии прямого выхода на человека.

Если коллекторы не нашли заемщика, дело передают на рассмотрение суда. Правда, и здесь найдутся отдельные нюансы.

В ситуациях, когда сроки давности по выплатам окончены, шансов выиграть дело у кредитора практически нет. А в случаях, когда должник умышленно скрывается, найти того вряд ли удастся.

Хотя здесь давление на родственников или соседей становится фактором, который способствует поискам.

Учитывайте, что судебный иск вправе подать лишь реальный кредитор, а не его представитель, работающий на основании договора цессии

Учитывайте, что подача судебного иска коллекторами вероятна лишь при выкупе задолженности. В ситуациях, когда коллекторское агентство сотрудничает по соглашению цессии, истцом в суде выступает непосредственно кредитор. Поэтому при первом общении с такими людьми уместно уточнить правовые основания работы этой компании.

Чтобы подвести итоги, отметим, что и до принятия последнего закона юридически подкованные граждане решали подобные вопросы в свою пользу. Здесь главным аспектом успеха становится спокойствие заемщика и действия в рамках законодательства РФ.

Помните, несовершенство законов позволяет найти обходные пути и лазейки, чтобы отстоять правоту неплательщика даже в суде. Причем время тут работает в пользу должника. Как законно не платить кредит, читайте тут.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 450-39-61

8 (800) 302-33-28

Это быстро и бесплатно!

Источник: https://lichnyjcredit.ru/dolgi/kollektory/chto-mogut-sdelat-kollektory.html

Что могут сделать коллекторы с должником — звонки, посещения?

В 2017 году деятельность коллекторских агентств серьезно изменилась ввиду законодательных нововведений. Вступивший в силу с 1 января 2017 года закон № 230 от 3 июля 2016 года во многом ограничил суровых взыскателей. Тем не менее вопрос о том, что могут сделать коллекторы с должником по прежнему остается актуальным.

Обновление закона о коллекторах

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выполнить любой из предложенных вариантов:

Итак, Федеральный закон № 230 был подписан 3 июля прошлого года. Изначально в действие вступили только несколько его статей, однако с 1 января 2017 года документ заработал в полную силу. ФЗ состоит из 4-х глав, 22 статей, регулирующих взаимодействия между коллекторами и должниками – физическими лицами. Последняя из глав закона посвящена изменениям в работе МФО.

Согласно новому закону, агентство по взысканию проблемной задолженности, должно быть зарегистрировано в специальном государственном реестре, иметь размер чистых активов в сумме от 10 млн рублей, оформленную страховку (от 10 млн рублей), собственный сайт в интернете и учредительные документы, разрешающие возврат проблемной задолженности.

Важно помнить, что документ не имеет отношения к долгам, связанным с коммунальными службами, налоговыми органами и т.д. Касается только взыскания по кредитам и займам. Он также не распространяется на частные займы в сумме до 50 000 рублей.

Содержание антиколлектроского закона освещает такие важные для должников моменты, как методы взаимодействия коллектора на человека, а именно:

- Личные встречи, живое общение.

- Телефонные переговоры.

- Смс и почтовые сообщения.

Подчеркнем, что работа взыскателей теперь строго регулируется законом, любое отступление от него наказуемо административной или уголовной ответственностью в зависимости от видаправонарушения.

Какие права имеют коллекторы?

Имеют ли право прийти коллекторы домой, звонить или писать? Причиной разработки нового закона № 230 стало огромное количество жалоб на неправомерное поведение сотрудников коллекторских агентств: угрозы, расправы, избиения должников, нанесение ущерба их имуществу и пр. По факту у коллекторов практически нет никаких прав, есть только разрешение на следующие виды взаимодействия:

| Метод работы | Описание |

| Личная встреча | Не более 1 раза в неделю |

| Звонок по телефону | Не более 1 раза в сутки, не более 2 раз в неделю и 8 раз в месяц |

| Отправка смс-сообщений, электронных писем, почтовых уведомлений | Не более 2 раз в сутки, 4 раз в неделю, 16 раз в месяц |

Теперь возникают вытекающие вопросы, а имеют ли право коллекторы звонить на работуи имеют ли право коллекторы звонить родственникам? Ответ один –нет, не имеют.

Взыскателям не разрешено передавать информацию о должнике другим лицам (рассказывать о сумме долга, размере штрафов и пр.), включая работодателей, соседей, родственников должников.

Исключением может быть привязка, например, друга или родственника должника к оформлению просроченного кредита – поручительство. Или же сам заемщик умер, а его кредит стал частью наследства его родственника.

В рабочие дни в период с 22 вечера до 8 часов утра телефонные звонки от коллекторов строго запрещены. А тогда вы спросите, аимеют ли право коллекторы звонить в выходные, отвечаем, что имеют, но в период с 20 часов вечера до 9 часов утра этого делать нельзя.

Личные встречи подразумевают приход коллектора домой к должнику, назначение «аудиенции» на иной территории.

Но, раскрывая вопрос, имеют ли право коллекторы приезжать домой, стоит отметить, что хозяин жилища может и не впускать взыскателей к себе в дом и даже не открывать им дверь, особенно в случаях, если представитель агентства угрожает арестом, описью, изъятием имущества (недопустимые действия).

По приходу домой к должнику коллектор должен представиться, указать свое полное имя, должность, название организации, которую представляет. В разговоре недопустимо повышение тона со стороны посетителя. Это же правило относится к телефонным звонкам. Недопустимо скрывать от должника обратные контактные сведенья.

Могут ли коллекторы подать в суд?

Обсудив такой момент, как имеют ли право коллекторы приходить домой, не лишним будет рассмотреть вопрос, имеют ли право коллекторы подать в суд на должника? Здесь следует узнать, на каком основании коллекторы получили право требовать от вас возврата задолженности по кредиту, оформленному ранее в банке.

Коллектор получает такие права, заключив с банковской организацией договор 2-х видов, а именно:

- Агентское соглашение.

- Договор цессии.

В первом случае кредитор (банк, МФО) просто оплачивает услуги коллекторской организации за возврат проблемного долга. Размер вознаграждения может составлять определенный процент от взысканного долга.

А второй вариант (договор цессии) – это прямая продажа долга заемщика, что часто происходит при невозврате заемщиком задолженности банку в период от 3-12 месяцев (индивидуальное решение банка).

Причем банковское учреждение оставляет за собой право выбора: взыскивать долг самостоятельно, продать его коллекторам, подать на должника в суд или вообще списать задолженность по сроку давности.

Теперь вернемся. Подать в суд на должника коллектор может, исключительно имея приобретенные у банка права уступки требования кредитора, т.е. купив проблемный долг.

Агентское соглашение подобное не предусматривает, т.к. основным кредитором в данном случае по-прежнему остается банк и только с его подачи может быть начато судебное разбирательство.

Если говорить о практике, то коллекторыочень редко прибегают к методикам обращения в суд. Дело в том, что им крайне невыгодно решать проблему через судебный орган, который зачастую становится на сторону должника, списывая все или часть штрафов, помогая реструктурировать задолженность, объявляя должника банкротом и пр. способы.

Однако, если используя допустимые по закону № 230-ФЗ правила взаимодействия на физлицо, вернуть деньги не удается, то коллектор может обратиться и в суд. Многое будет зависеть от суммы вашего долга, ведь мелкая «рыбешка» может оказаться неоправданным «уловом». Кстати, угрозы судом является главным оружием взыскателей.

Могут ли коллекторы перепродавать долг

Коллекторы могут, если посчитают нужным, перепродать долг другой фирме, занимающейся взысканием проблемной задолженности. До истечения срока давности (3 года) эти сделки могут происходить неограниченное количество раз. Главное, узнав о случившемся, потребовать документальные тому подтверждения и не спешить сразу же погашать задолженность.

Однако на практике подобное происходит крайне редко. Чтобы объяснить, почему приведем пример: банк не смог вернуть долг по кредиту и продал его одному из коллекторских агентств по договору цессии.

Законному покупателю проблемной задолженности также не удалось взыскать этот долг с заемщика по ряду некоторых причин. В определенных кругах такие долги называют «мертвыми» и перепродать их достаточно сложно и скорее нецелесообразно.

Кто захочет вкладывать деньги в заведомо известный убыточный «товар»? Поэтому после потерпевшему убытки коллектору придется обратиться лишь в суд.

В США разрешено перепродавать долг даже обычным гражданам, если они в силах заплатить установленную цену за продаваемый «продукт».

Строжайшие запреты для коллекторов

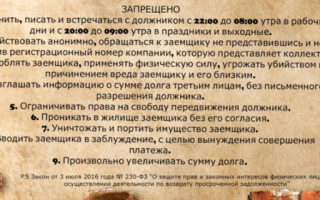

Подведем итог. Теперь коллектор – это лишь информатор должника о существующей у него задолженности. Взыскатель может напомнить ему о сроках возврата, сумме штрафов и то в строго установленные дни и время. Недопустимо со стороны коллекторов:

- Давить на заемщика психологически, унижать его достоинство, хамить.

- Передавать сведенья о должнике третьим лицам.

- Угрожать арестом, описью, изъятием имущества.

- Использовать физическое воздействие.

- Наносить вред имуществу и пр. методы влияния.

Ограничено также введение в заблуждение или обман заемщика. При нарушении этих правил, коллекторское агентство обязано выплатить компенсацию за нанесение морального или физического вреда. Запрет устанавливается еще и на взаимодействие некоторых категорий должников, а именно:

- Инвалиды I группы.

- Несовершеннолетние граждане.

- Недееспособные лица.

- Банкроты (в случае, если суд объявил должника банкротом).

Помните, если коллектор нарушает закон, не бойтесь жаловаться в правоохранительные органы, прокуратуру, Роспотребнадзор, НАПКА и др. инстанции.

Вы также имеете право отказаться от «сотрудничества» с коллектором до суда или приставить вместо себя своего адвоката для общения с представителем коллекторской фирмы.

Отказ от общения следует оформить документально: написав заявление и отправив его по почте, через нотариуса или, вручив лично под расписку.

Советы должнику при продаже его долга коллекторам

Итак, узнав о том, что ваш долг продан коллекторам – не паникуйте. Изначально потребуйте у нового кредитора или у банка копию документа, подтверждающего факт продажи вашего кредита. Без этой бумаги ничего оплачивать не нужно.

После, узнайте точную сумму своей задолженности именно перед банковской организацией, а не перед коллекторской фирмой с соответствующей расшифровкой (тело кредита, проценты, пеня, штрафы за просрочку и пр.). Для этого следует заказать в банке специальную справку.

Подготовьтесь, собрав все необходимые документы (кредитный договор, график платежей, бумаги на поручительство, залог, квитанции об оплате и т.д.). Все это пригодится для грамотного общения с коллекторами, адвокатами и, возможно, для дальнейшего обращения в суд. Учтите, каждый случай следует рассматривать в индивидуальном порядке.

Остались вопросы по теме Спросите у юриста

Источник: https://ojivaem.ru/kakplatitkredit/kollektory-ugrozhayut/chto-mogut-sdelat-kollektory-s-dolzhnikom/

Что по закону может сделать коллектор, если должник не хочет платить

Каждый человек при оформлении любого кредита должен предварительно тщательно оценивать свое материальное положение. Если имеются малейшие сомнения в том, что в будущем можно будет легко справляться с платежами, то желательно изначально отказаться от получения заемной суммы.

Если же появятся просрочки и долги, то это может привести не только к судебному разбирательству, но и к продаже долга банком коллекторам. Работники данных агентств нередко пользуются методами, противоречащими законодательству, поэтому с ними могут возникать существенные проблемы.

Правовые основы работы коллекторов

Больше 70% разных кредитов предоставляются гражданам без оформления какого-либо залога, что часто приводит к возникновению значительных долгов, вернуть которые банки не могут.

Это часто приводит к продаже долга коллекторам. Эти специалисты должны в процессе работы ориентироваться на положения ФЗ «О коллекторской деятельности», в который регулярно вносятся разные изменения и корректировки.

Они предназначены для предотвращения нарушения прав граждан. Многие агентства не пользуются положениями законодательства, поэтому часто нарушают пункты закона.

- Как могут угрожать коллекторы? Подробнее в видео:

- Бороться с такими нарушениями достаточно сложно, но реально, поэтому все должники должны хорошо разбираться в том, какие действия коллекторов являются законными, а какие нарушают законодательство.

Какие действия разрешены

Первоначально надо разобраться с тем, что могут осуществлять коллекторские агентства, выкупающие долги у банков или составляющие с ними специальные агентские договора.

| Законные действия коллекторов | Их особенности |

| Специалисты могут требовать погашения долга разными законными способами | Выполняется процесс до непосредственного обращения в суд. Они могут предлагать должнику добровольно вернуть средства, для чего можно продать ценное имущество или взять деньги в долг у родственников. |

| Обращение в суд | Если мирными способами, уговорами и регулярными звонками не получается добиться нужного результата от должника, то коллекторы могут подать иск в суд. По его решению открывается исполнительное производство, на основании которого совместно с коллекторами на должника будут воздействовать приставы многочисленными методами. |

| Формирование дополнительных соглашений | Если должник согласен на мирное решение проблемы, поэтому желает действительно погасить долг, то можно попросить у коллекторов реструктуризацию долга, создание нового соглашения и графика платежей. Если документ будет правильно утвержден, то будет обладать юридической силой, поэтому его нарушение вновь приведет к начислению штрафов. |

| Изучение имущества должника | Коллекторы могут попросить предоставления сведений о том, какими ценностями обладает неплательщик. Информация обязана предоставляться только добровольно, а при наличии угроз или насилия должник может обратиться в полицию или прокуратуру. Если вовсе передается имущество в счет погашения долга, то процесс непременно оформляется официальным актом. |

| Посещение квартиры или дома должника | Это может выполняться только с разрешения заемщика. Если же пытаются коллекторы проникнуть в жилище насильно, то это является нарушением прав гражданина, поэтому он может потребовать специалистов покинуть дом, позвонить в полицию или подать иск в суд. |

Все вышеуказанные действия могут законно осуществляться исключительно при наличии доказательства того, что был официально и правильно продан долг, причем если в изначальном договоре, составленном с банком, присутствует пункт о невозможности продажи долга, то все действия коллекторов являются незаконными.

Поведение коллекторов. mfc-list.info

Что не могут делать

Имеются многочисленные действия, которые являются противозаконными для коллекторских агентств.

| Незаконные действия | Их нюансы |

| Телефонные звонки в неположенное время | В будни не допускается звонить с 22 до 8, а в выходные с 20 до 9. Если нарушается данное правило, то можно смело обращаться в полицию, прокуратуру, суд или Роспотребнадзор. |

| Общение и требование долга с родственников или соседей | Коллекторы не должны распространять информацию о долгах гражданина, так как она является конфиденциальной. |

| Оскорбление гражданина | Последствия такого нарушения прописываются в ст. 5,61 КоАП, поэтому при наличии доказательств со стороны должника будет заведено дело об административном правонарушении по отношению к коллекторам. |

| Использование физического воздействия | Это обычно приводит к нанесению вреда здоровью гражданина, причем в зависимости от его тяжести применяются разные статьи УК для привлечения агентства к ответственности. Для этого потребуется проведение медицинской экспертизы. Если будет установлено физическое воздействие, то такие действия являются вымогательством по ст. 163 УК. |

| Применение угроз или психологического давления | Часто коллекторы запугивают граждан, причем говорят о том, что у них могут появиться проблемы на работе или могут применяться меры насилия к родным и детям. Важно записывать все разговоры на специальные устройства, чтобы пользоваться этими доказательствами в суде или полиции. |

| Постановка должника «на счетчик» | Это означает увеличение размера долга без наличия официальных оснований. Обычно далее выбиваются деньги с помощью физического воздействия. Если увеличивают коллекторы долг, то это так же считается вымогательством. |

| Изъятие имущества или денег без согласия должника | Нередко работники агентств просто врываются в квартиру заемщика, чтобы забрать из жилых помещений разные ценности, которые конфискуются в счет погашения долга. По ст. 158 УК такие действия являются кражей, а если выполняются они тайно, то по ст. 161 УК называются грабежом. При открытых и грубых кражах по ст. 162 действия классифицируются как разбой. Кража — тайное хищение, грабеж — открытое, разбой — с применением насилия. |

| Повреждение имущества гражданина | При этом важно правильно оценивать нанесенный ущерб, чтобы через суд взыскать компенсацию с коллекторов. |

| Ограничение на передвижение | Нередко работники агентства вовсе похищают людей, не выпускают их из квартиры или пользуются другими методами для предотвращения их свободного передвижения. |

| Требование вернуть деньги по регрессу | Например, нередко долги гасятся поручителями, но они не могут передавать право на получение компенсации другим лицам по ст. 382 ГК, поэтому могут только потребовать от должника деньги через суд. |

Статья 5.61, КОаП. Оскорбление

- 1. Оскорбление, то есть унижение чести и достоинства другого лица, выраженное в неприличной форме, —

- влечет наложение административного штрафа на граждан в размере от одной тысячи до трех тысяч рублей; на должностных лиц — от десяти тысяч до тридцати тысяч рублей; на юридических лиц — от пятидесяти тысяч до ста тысяч рублей.

- 2. Оскорбление, содержащееся в публичном выступлении, публично демонстрирующемся произведении или средствах массовой информации, —

- влечет наложение административного штрафа на граждан в размере от трех тысяч до пяти тысяч рублей; на должностных лиц — от тридцати тысяч до пятидесяти тысяч рублей; на юридических лиц — от ста тысяч до пятисот тысяч рублей.

- 3. Непринятие мер к недопущению оскорбления в публично демонстрирующемся произведении или средствах массовой информации —

- влечет наложение административного штрафа на должностных лиц в размере от десяти тысяч до тридцати тысяч рублей; на юридических лиц — от тридцати тысяч до пятидесяти тысяч рублей.

Статья 382, ГК. Основания и порядок перехода прав кредитора к другому лицу

1. Право (требование), принадлежащее на основании обязательства кредитору, может быть передано им другому лицу по сделке (уступка требования) или может перейти к другому лицу на основании закона.

2. Для перехода к другому лицу прав кредитора не требуется согласие должника, если иное не предусмотрено законом или договором.

Если договором был предусмотрен запрет уступки, сделка по уступке может быть признана недействительной по иску должника только в случае, когда доказано, что другая сторона сделки знала или должна была знать об указанном запрете.

Предусмотренный договором запрет перехода прав кредитора к другому лицу не препятствует продаже таких прав в порядке, установленном законодательством об исполнительном производстве и законодательством о несостоятельности (банкротстве).

3. Если должник не был уведомлен в письменной форме о состоявшемся переходе прав кредитора к другому лицу, новый кредитор несет риск вызванных этим неблагоприятных для него последствий. Обязательство должника прекращается его исполнением первоначальному кредитору, произведенным до получения уведомления о переходе права к другому лицу.

4. Первоначальный кредитор и новый кредитор солидарно обязаны возместить должнику — физическому лицу необходимые расходы, вызванные переходом права, в случае, если уступка, которая повлекла такие расходы, была совершена без согласия должника. Иные правила возмещения расходов могут быть предусмотрены в соответствии с законами о ценных бумагах.

Все незаконные действия должны фиксироваться разными методами заемщиком, чтобы в будущем он смог обратиться к правоохранительным органам или суду.

Может ли банк продать долг без оповещения должника

Банки являются юр лицами, поэтому они могут пользоваться своим правом на продажу долга, если имеется вероятность, что вернуть средства самостоятельно не получится.

Как можно взыскать долг по ипотеке? Смотрите здесь.

Важно! Запрещается продажа долга, если данный момент прописывается в кредитном договоре, поэтому сами должники перед подписанием этого соглашения должны тщательно изучать все пункты документа.

Что запретили делать коллекторам? Смотрите видео:

С какими проблемами сталкиваются должники

Основной целью работы коллекторских агентств выступает возможность взыскать с должников нужные средства для погашения задолженности. Работают они исключительно на основании сведений, прописанных в законе о коллекторах.

Это приводит к тому, что при работе с должниками они сталкиваются со многими ограничениями и проблемами, поэтому они часто нарушают закон. Должникам сложно привлечь коллекторов к ответственности, так как у них так же имеется много трудностей.

К ним относится:

- сложно пользоваться какими-либо механизмами, чтобы возместить вред, нанесенный должнику этими собирателями денег, причем даже привлечение их к административной ответственности осложнено;

- отсутствует понятный и четкий алгоритм, при использовании которого можно привлечь коллекторов к ответственности за то, что они разглашают сведения о должниках, применяют к ним физическое или психологическое давление.

Как правильно разговаривать с коллекторами? Читайте по ссылке.

За счет этих условий опасно каждому должнику связываться с данными агентствами, так как даже при действительно неправомерных действиях со стороны коллекторов доказать это будет сложно.

Важно! Для повышения вероятности возмещения вреда надо постоянно при общении с взыскателями пользоваться разными устройствами, позволяющими записывать разговоры и действия этих людей на видео или аудиозаписи.

Можно ли привлечь к ответственности

Если коллекторы действительно нарушают во время работы условия и требования законодательства, то при наличии доказательств их можно привлечь к ответственности.

Для этого могу использоваться способы:

- подача заявления в полицию, к которому прикладываются записи, документы или иные документы, подтверждающие неправомерные действия коллекторов;

- передача жалобы в Роспотребнадзор;

- подача заявления в прокуратуру.

Что не могут делать коллекторы?

Практика показывает, что такие дела рассматриваются даже полицейскими поверхностно, поэтому редко действительно коллекторы привлекаются к уголовной ответственности.

Как быть должнику, если коллекторы начинают угрожать? Узнаете тут.

Поэтому многие должники понимают, что разные жалобы и заявления действительно являются бесполезными.

Заключение

Коллекторская деятельность появилась из-за того, что многие люди предпочитают брать кредиты, после чего отказываются или просто не могут отдавать долги. Поэтому должники должны осознавать, что действия, предпринимаемые коллекторам, являются следствием их недисциплинированности и безответственности.

Чтобы предотвратить необходимость сталкиваться с собирателями денег, надо оформлять кредиты только при наличии оптимальной платежеспособности. Если уже возник долг, то во время общения со специалистами надо идти на встречу, вести переговоры и стараться платить хотя бы минимальные суммы.

Таким образом, деятельность коллекторов регулируется разными законами, но не всегда специалисты следуют данным нормам и требованиям. Поэтому часто гражданам приходится сталкиваться с нарушением их прав.

Чтобы это предотвратить, надо изначально ответственно подходить к своим кредитам, фиксировать общение со специалистами на разные устройства, а также не отказываться от общения и переговоров.

Источник: http://phg.ru/finansy/kredity/kollektory/chto-mogyt-sdelat.html

Стоит ли платить коллекторам? Советы юриста

У вас случилось так, что вы продолжительное время не возвращаете кредит. И тут вас начинают доставать третьи лица, настоятельно требующие вернуть деньги. Вы прекрасно знаете кто они такие из интернета и ТВ. Но стоит ли платить коллекторам за просроченный кредит? Или надо нести деньги в банк? А может вообще, вас обманывают? Стоит сразу сказать, что платить коллекторам стоит. Но только если их требования законные. Когда они таковыми являются, мы рассмотрим ниже.

Когда стоит платить коллекторам?

Долг этим людям продается, когда заемщик от 2-3 месяцев вообще его не выплачивает. При этом коллекторы могут просто требовать вернуть долг в банк, работая «вышибалами» или же просить деньги в свою пользу, если ими была полностью выкуплена сделка.

Когда долг все еще остался в банке, то все понятно. Но вот если вы теперь должны именно коллекторской компании, то все необходимо проверить. Иначе, велик риск мошенничества.

В ст. 358 ГК РФ сказано, что должник имеет право не платить долг, если ему не были предоставлены документальные основания для его погашения.

Коллекторы должны направить вам письменное уведомление и показать сопутствующую документацию. Также они должны предоставить расчет процентов и штрафов. Если все это есть, то с точки зрения закона, они могут требовать средства.

Платить коллекторам или ждать решения суда?

Если вы отказываетесь выплачивать займ, то коллекторы подадут на вас в суд. Происходит это не часто. Ведь суд может снять часть задолженности. А это не выгодно данным посредникам.

Причем, вы также можете подать в суд, если ваши права, по вашему мнению, ущемляются.

На этом можно неплохо сыграть. Попросите коллекторов снизить долг, а иначе вы будете ждать решения суда. Вам могут пойти на уступки.

Только помните, что если дело попадёт в суд, то вас точно заставят платить. Если нет денег, то приставы будут конфисковывать имущество. Перечень того, что не могут забрать приставы указан здесь. Остальное у вас могут спокойно изъять.

Но на время судебных тяжб начисление процентов останавливается. Это определенно плюс. В остальном же, взвешивайте ситуацию и решайте сами.

Стоит ли платить коллекторам после решения суда?

Если был суд и требования коллекторов признали законными, то платить им определенно стоит. Потому что это уже не прихоть, а приказ власти, за исполнением которого следят судебные приставы. И тут вы просто обязаны повиноваться.

У вас должны быть судебные документы, так сказать, приговор. Там должна быть указана сумма задолженности. Если с вас просят больше, то платить остальное не стоит. Сколько суд сказал, столько и отдавайте. За остальным пусть снова идут в судебные органы.

И еще, не слушайте коллекторов, Даже если вы им проиграли по закону, это не значит, что вы должны им подчиняться. Выполняйте решение суда и не более того.

Платить ли коллекторам по договору цессии?

Договор цессии — это продажа долга третьим лицам. То есть, когда кредитор не может вернуть свой долг, то он заключает с некой компанией договор цессии. По этому договору, новый хозяин кредита может требовать деньги в свою пользу. Он имеете право взять больше, чем надо, чтобы разница стала его прибылью.

Начнем с того, что вероятность продажи долга коллекторам должна заранее быть прописана в кредитном договоре. И она прописана. Правда, мало кто из заемщиков может это понять. Ведь договора составляются опытными экспертами.

Если коллекторы действительно имеют такой договор, то лучше уточнить все в банке. При положительном ответе, вы можете выплачивать коллекторам долг по договору цессии. Но опять же, здесь важно не ошибиться, не попасть на мошенников.

Если истек срок исковой давности и прошло много лет?

Многие пытаются понять, стоит ли платить коллекторам, если истек срок исковой давности, и прошло 9-10 лет? В данной ситуации однозначный ответ — нет.

Срок давности по кредитам всего 3 года. После этого момента, банки (и коллекторы) не имеют право требовать деньги назад. Правда, при этом вы должны вообще не выходить с ними на связь и как бы потеряться.

Причем на такой срок не влияет дата договора между банком и коллекторами. Даже если вашу задолженность продали только вчера, а она уже имеет «пятилетний стаж», то вы можете смело ее не платить.

Важно отметить, что раньше (сейчас уже редко) коллекторы покупали в банках самые разные долги, в том числе и давно просроченные. Удавалось с помощью угроз заставить должников платить деньги. Но сегодня делать это сложно. И такая тенденция постепенно падает.

Стоит напомнить, что срок исковой давности может продлить суд. Но тогда коллекторам надо туда обратиться, обосновать свою позицию и убедить судью в своей правде. Случается такое редко. Так что с большей долей вероятности платить законно вас не заставят.

Есть, конечно, сторона совести. Но корректно ли прибегать к совести в такой ситуации… Решайте сами.

Как не платить коллекторам?

Вообще, если требования данных лиц реально (!) законные, то лучше вернуть долг. Так будет проще для всех сторон. Чтобы избежать такой участи, можно попытаться:

- Сменить место жительства;

- Поменять номера телефонов и профили в соц. сетях;

- Разорвать связи с родственниками и друзьями;

- Подождать пока не выйдет исковая давность (3 года);

- Искать неточности в договоре и строить линию защиты.

Но помните, что все это может быть опасно для вашей свободы. Если кредиторам удастся доказать, что вы «пропали» не случайно, то вас могут признать мошенником. И тогда, можно получить реальный тюремный срок. Так что лучше не подаваться в бега.

Как работают мошенники?

Очень просто. На фоне скандалов с коллекторами, многие люди находят должников и требуют их вернуть долг, которого часто не существует.

Причем, суммы долга приписывают минимальные, чтобы вы быстрее пошли на уступки. А когда вы переводите средства на неизвестные карты, то оказывается, что банк понятия не имеет, куда и что вы отправили.

Кроме того, бывает так, что вас страстно достают коллекторы. И тут на вас выходят люди, которые за небольшие деньги предлагают свою помощь в борьбе с вымогателями. Вы платите им. Вымогатели исчезают. Но все это лишь один сплошной спектакль.

Аналогичных схем может быть очень много. Помните, что напуганный заемщик — это всегда лакомый кусок. Не поддавайтесь панике. Тогда вам никто ничего не сделает.

Очень полезные советы

Если у вас возникла проблема, связанная с тем, стоит ли платить коллекторам, то необходимо:

- Узнать, является ли коллекторское агентство официальным. Все «неофициальные лица» — это просто вымогатели. Им точно ничего платить не стоит;

- Посмотреть все документы по вашему кредиту: договор цессии, новый график платежей и проч.;

- Послать официальный запрос в банк и в письменной форме получить ответ, продавался ли долг или нет;

- Если все хорошо, то оплатите часть долга и потребуйте документ об этом. Все должно быть только документально!

В случае, когда требования неадекватные, выстройте линию защиты. Обратитесь в суд сами или путь это сделают кредиторы. В суде можно легко понизить сумму долга, если она неправомерная.

При правильности действий коллекторов не стоит от них бегать. Иначе, вас могут признать мошенником. Когда закон на их стороне, то в проигрыше вы…

И еще, не допускайте никаких нарушений ваших прав. Любые угрозы, домогательства, посягательства, оскорбления должны фиксироваться. О них стоит сообщать в правоохранительные органы.

- В дополнение темы:

- Могут ли коллеторы избить должника?

- Звонят коллекторы по чужому кредиту?

- Как бороться с коллекторами?

Задать вопрос о кредитах нашим специалистам!

Источник: https://jcredit-online.ru/info/stoit_li_platit_kollektoram_soveti_urista