ООО можно поставить на паузу, остановить всю работу, но не закрывать компанию. Правда, даже если за год на расчетный счет не приходит ни рубля, всё равно придется сдавать отчеты.

Нельзя резко бросить компанию и прекратить деятельность. Для налоговой это будет подозрительно: компания работала, платила налоги и вдруг исчезла. Чтобы не привлекать лишнее внимание и не оправдываться на проверке, нужно подготовить компанию к остановке работы:

- решить вопросы с имуществом;

- проверить, что нет задолженности по налогам;

- уладить вопросы с юридическим адресом;

- погасить задолженность перед сотрудниками;

- выпустить приказ о приостановлении деятельности;

- отправить директора в неоплачиваемый отпуск;

- заморозить расчетный счет.

Теперь по порядку.

Решить вопросы с имуществом

Пока компании принадлежит имущество, ей нужно платить налоги: на имущество, землю и транспорт. Поэтому перед остановкой деятельности имущество обычно продают.

Чтобы продать имущество, например здание, офис, землю или корабль, нужно:

- подготовить договор купли-продажи и акт;

- заверить договор у нотариуса в трех экземплярах;

- зарегистрировать договор в Росреестре. Процедура займет от пяти до двенадцати дней.

Читать в Деле

Если нужно продать автомобиль, история другая:

- подготовить договор купли-продажи и акт приема-передачи;

- зарегистрировать продажу в ГИБДД. Если новый собственник — юрлицо, придется идти в отделение ГИБДД. Физлицо может подать заявление через Госуслуги

При продаже главное — зафиксировать дату перехода права на имущество, чтобы правильно составить декларацию и заплатить налог. Эти отметки дают в Росреестре и ГИБДД.

ООО «Помпея» решила продать офис. Договор купли-продажи и акт приема-передачи подписали 20 декабря и планировали передать имущество до конца года.

Сначала собирали документы, потом были новогодние праздники. Договор зарегистрировали в Росреестре только 10 февраля. Это дата перехода права на имущество — 10 февраля. Нужно будет подать декларацию и заплатить налог с 1 января по 9 февраля.

После этого можно считать, что у компании больше нет имущества.

Если продать имущество не получается или компания планирует восстановить работу, налоги на имущество нужно заплатить заранее за год вперед. Платить по факту не получится, счет будет заморожен. А если не заплатить, налоговая может прийти с проверкой и начислить штрафы.

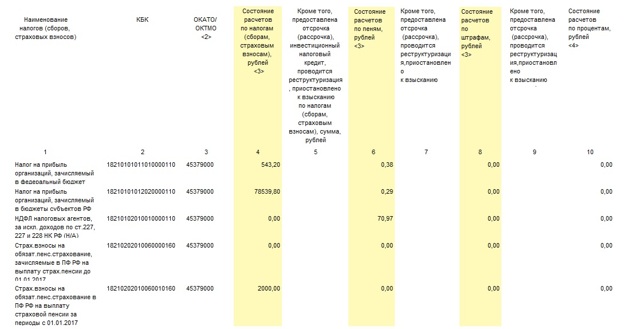

Оплатить задолженность по налогам

Перед приостановкой работы компания должна погасить долги по налогам. Иначе налоговая будет начислять штрафы и пени.

Чтобы узнать сумму налогов, нужно запросить у налоговой справку о состоянии расчетов по налогам. Для этого есть три способа:

- пойти в налоговую. Это может сделать директор или любой сотрудник с нотариальной доверенностью;

- через сайт налоговой. Если есть электронная подпись, справку можно запросить в личном кабинете на сайте налоговой;

- через системы отправки отчетности. Например, через Контур-экстерн или СБИС. Ответ придет на электронную почту.

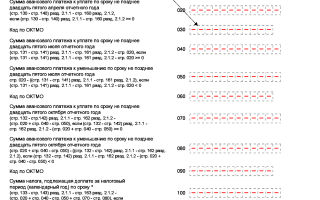

Справка выглядит так:

В справке — информация по всем налогам, которые компания платила или должна была платить. В первом столбце — название налога. В остальных — информация о самом налоге, начисленных пенях и штрафах.

Сумма с минусом — задолженность по налогу.

Сумма с плюсом — переплата. Переплата не всегда означает, что компания переплатила налоги. Если компания платит авансовые платежи по налогам, до подачи декларации в сверке будет переплата. Если компания правда заплатила больше, чем нужно, переплату можно зачесть в счет других налогов.

Если в сверке есть задолженность, ее нужно погасить. А после этого заказать новую справку и убедиться, что долгов нет.

Читать в Деле

На ЕНВД: подать заявление о снятии с учета

Если компания работает на ЕНВД, она платит налог с предполагаемого дохода. Даже если нет доходов, всё равно придется платить налог. Поэтому нужно подать заявление в налоговую для снятия с учета как плательщика ЕНВД. Для этого нужно:

- заполнить заявление по форме ЕНВД-3. В нем нужно указать причину снятия с учета. Пишите: прекращение вида деятельности по вмененному налогу;

- отнести заявление в налоговую, в которой компания стояла на учете;

- получить извещение налоговой о снятии со спецрежима. Налоговая берет на подготовку извещения пять дней и отправляет его по почте. Но можно зайти в налоговую и получить его лично;

- подать декларацию по ЕНВД и заплатить налог. Налог считают с начала квартала и до даты, когда налоговая сняла компанию с учета. Сроки по декларации — 20-е число после окончания квартала. То есть декларацию за первый квартал сдать до 20 апреля, за второй — 20 июля. Дата может сдвигаться, если 20-е число попадает на выходной.

ЕНВД — не самостоятельный налоговый режим, его совмещают с общим режимом или упрощенкой. Например, если компания совмещала упрощенку и ЕНВД, то после снятия с учета останется на упрощенке и будет сдавать все отчеты по этой системе налогообложения.

Остаться по надежному юридическому адресу

Принудительная ликвидация компаний

Если компания не работает, она не может просто исчезнуть, у нее всё равно должен быть юридический адрес. Налоговая может прийти по нему и проверить, работает компания там или нет. Если адрес фиктивный и о компании там никто не слышал, налоговая может поставить отметку о недостоверности данных, а через год исключить компанию из реестра юрлиц.

С юридическим адресом два пути:

- арендовать офис и платить аренду. Например, это может быть комната на цокольном этаже, куда будут приходить письма;

- поменять на домашний адрес директора или участника с долей больше 51%.

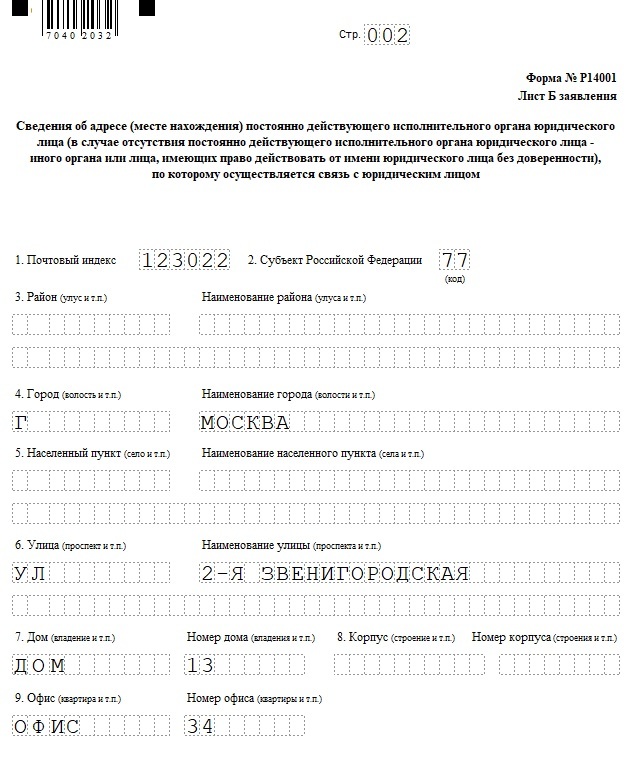

Чтобы сменить юридический адрес на домашний, нужны такие документы:

- копия паспорта;

- копия свидетельства о праве собственности;

- согласие всех собственников;

- заявление на смену адреса по форме Р14001 или Р13001, если меняется и устав. В заявлении нужно заполнить титульный лист, лист «Б» с новым адресом и листы «Р». Лист «Б» выглядит так:

- протокол участников или решение единственного учредителя;

- две копии новой редакции устава, если в нем записан полный адрес.

- Обычно в уставе пишут: «Юридический адрес Общества — г. Москва». В этом случае устав не надо менять при смене адреса в пределах Москвы. Если указан точный адрес, например «Юридический адрес Общества — г. Москва, ул. Крымский вал, д. 15, стр. 2, офис 450» — придется менять и устав.

- Госпошлина — 800 рублей.

Заявление нужно заверить у нотариуса и вместе с другими документами подать в налоговую. Процедура изменения адреса занимает у налоговой пять дней.

Если при смене адреса изменилась налоговая, вставать на учет в новой не нужно. Старая налоговая сама отправит уведомление в новую налоговую и фонды.

Рассчитаться с сотрудниками

Если в компании работали сотрудники, нужно убедиться, что перед ними нет долгов. По Трудовому кодексу сотруднику нужно выплатить:

Если сокращают всех сотрудников, придется выплатить выходное пособие.

Долги перед сотрудниками нужно погасить, пока компания еще работает. Если просто бросить компанию, сотрудники могут пойти в прокуратуру или суд и заявить, что компания скрылась и не платит. А за это можно получить даже уголовную ответственность: штраф до пятисот тысяч рублей за каждого сотрудника или заключение до пяти лет.

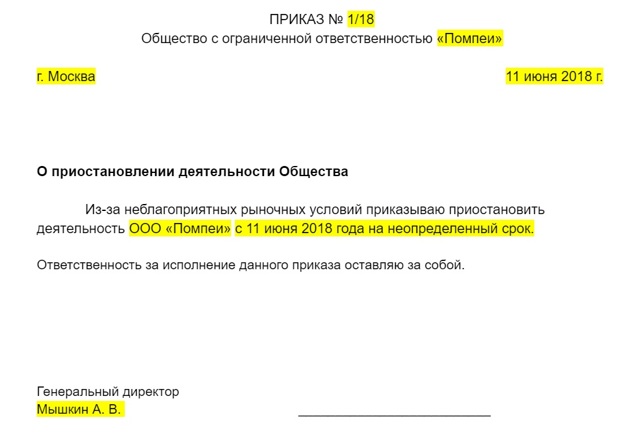

Выпустить приказ о приостановлении деятельности

Когда разобрались с долгами и формальностями, нужно составить приказ о приостановлении деятельности. Его пишут в произвольной форме. Главное — описать причину, приостановку, дату начала и срок:

«Из-за неблагоприятных рыночных условий приказываю приостановить деятельность ООО „Помпея“ на неопределенный срок».

Мы составили шаблон приказа:

Шаблон приказа о приостановке деятельности

Приказ нужно составить обязательно. Он пригодится в банке, чтобы заморозить счет, и в налоговой для отчетности.

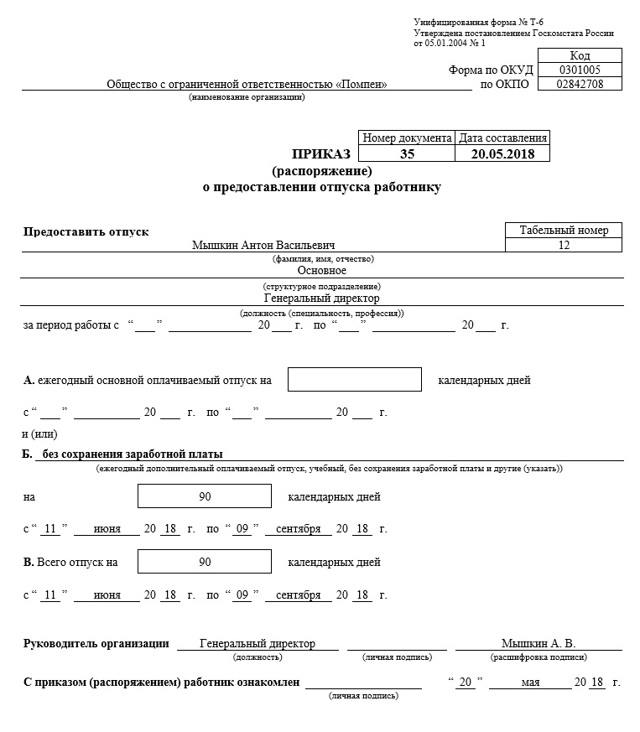

Отправить директора в отпуск

На время остановки нужно отправить директора в неоплачиваемый отпуск. Иначе придется начислять ему зарплату каждый месяц, платить взносы в фонды. Для отпуска нужно:

- Шаблон заявления о неоплачиваемом отпуске

- написать заявление от имени директора на неоплачиваемый отпуск. Отпуск не может быть бессрочным. Советуем указать тот срок, на который планируется приостановка деятельности. Если приостановка бессрочная — указать любой срок, например один год. И если приостановка затянется, написать заявление на новый срок;

- оформить протокол или решение участников. Это нужно делать, если в уставе указано, что для отпуска директора нужно согласие участников;

- подготовить приказ. Его заполняют по стандартной форме:

- В приказе нужно написать срок на который директор уходит в отпуск — такой же как в заявлении.

Приостановить расчетный счет

Если компания не ведет работу, все равно придется сдавать отчеты. Их называют нулевыми, потому что вместо сумм налогов там нули.

Когда компания сдает нулевые отчеты, налоговая может заподозрить, что компания уходит от налогов. Тогда она попросит компанию объяснить, почему сдаются нулевые отчеты. Если работа не ведется, по идее, там будут нули. Но бывают другие ситуации:

- старый клиент неожиданно вернул долг по договору;

- банк заплатил проценты на остаток по счету;

- клиент перевел деньги по ошибке.

С точки зрения налоговой это доход компании, и с него нужно заплатить налог.

Чтобы избежать этих неожиданностей, нужно написать заявление в банк и приостановить работу счета. Например, в Модульбанке для этого нужно написать в чат, а бизнес-ассистент пришлет форму заявления.

Скорее всего, банк попросит оплатить годовое обслуживание заранее и только после этого выдаст справку о приостановке счета. Эту справку можно показать налоговой, если она что-то заподозрит.

Сдать нулевую отчетность

Об исключении юридического лица из реестра на сайте Консультанта

Даже если компания не ведет деятельность и не получает доходы, всё равно придется сдавать отчетность. Иначе налоговая может посчитать, что руководители бросили компанию. Тогда она может сама ликвидировать компанию и дисквалифицировать директора.

Список отчетов такой же, как и для компаний, ведущих деятельность:

- Представление налоговой и бухгалтерской отчетности на сайте налоговой

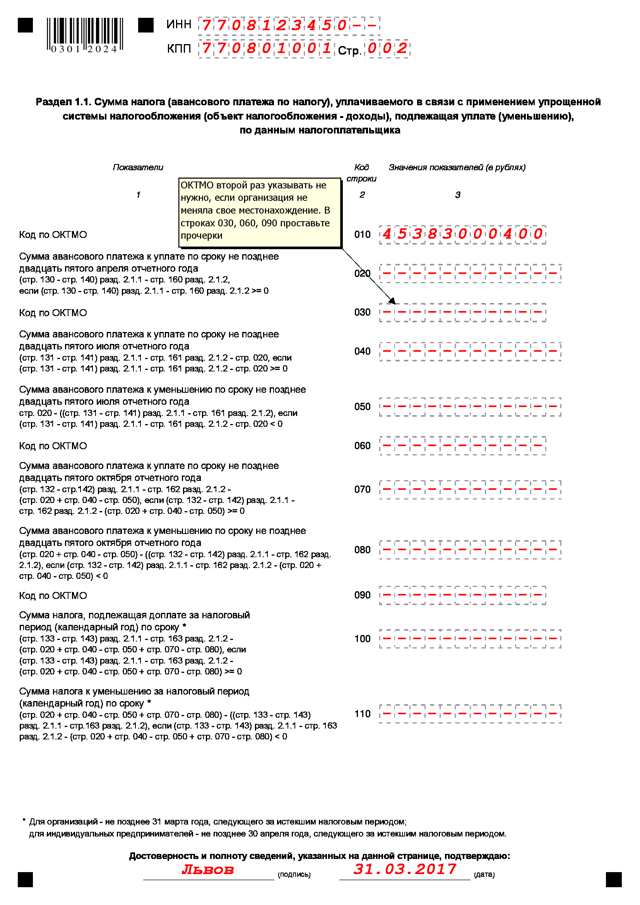

- единая налоговая декларация для компаний на общей системе или декларация УСН для компаний на упрощенке;

- бухгалтерская отчетность;

- расчет по страховым взносам;

- отчет о среднесписочной численности сотрудников;

- 4-ФСС в фонд социального страхования;

- в Пенсионный фонд;

- в Росстат.

Отчетов много, и лучше обратиться за помощью к бухгалтеру. Если будут ошибки, придется пересдавать несколько раз.

Компании на упрощенке могут сдавать все отчеты в бумажном виде или электронном: сходить в налоговую, отправить через почту или личный кабинет на сайте налоговой. Для работы через личный кабинет нужна электронная подпись. Компании на общей системе должны сдавать отчетность только электронно.

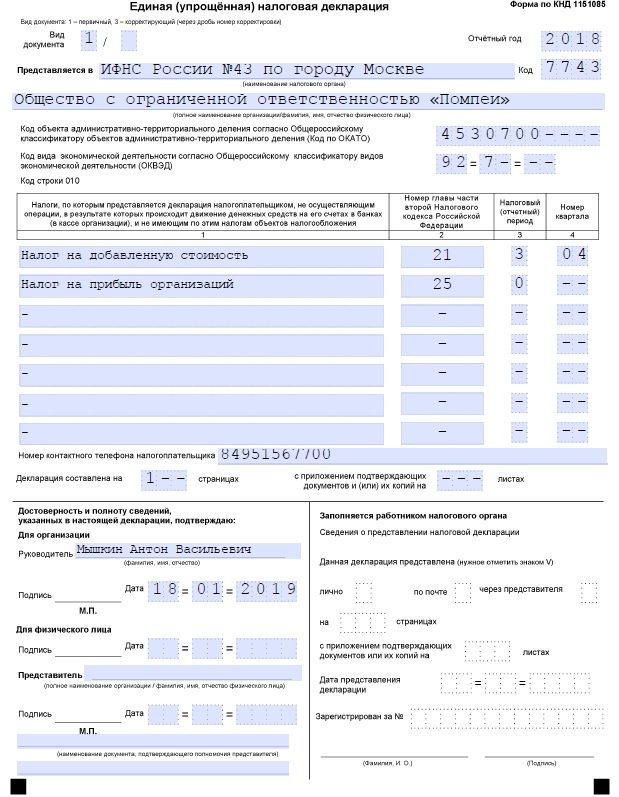

Форма упрощенной налоговой декларации на сайте Консультанта

Единая налоговая декларация. Когда компания приостановила деятельность, вместо деклараций по налогу на прибыль и НДС, можно сдавать единую налоговую декларацию. Для этого должны выполняться два условия:

- нет движения по счетам. Банк должен подтвердить это справкой о приостановке действий по счёту;

- нет доходов, с которых нужно платить налоги. Для компаний на общей системе не должно быть начислений доходов, на упрощенке — поступлений денег на счет.

Декларация выглядит так:

Форма упрощенной бухгалтерской отчетности на сайте Консультанта

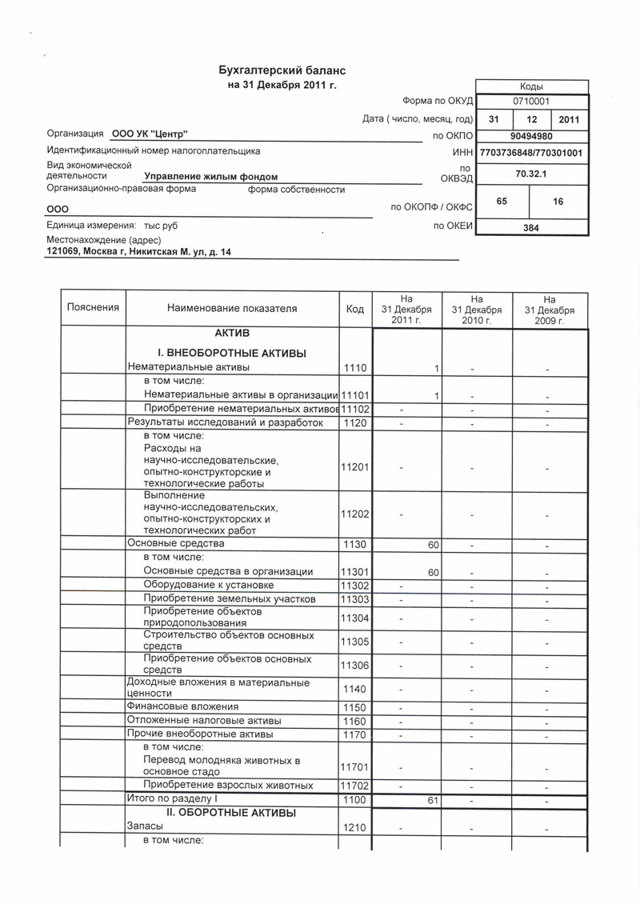

Бухгалтерская отчетность. Малый бизнес сдает отчетность в упрощенной форме — баланс и отчет о финансовых результатах. Так могут делать компании с доходом меньше 800 млн рублей и штатом меньше ста сотрудников.

Бухотчетность не может быть нулевой. Даже если нет имущества и денег на счетах, всё равно нужно отразить уставный капитал. Отчет о финансовых результатах будет нулевым, если компания не вела работу в текущем году.

Бухгалтерскую отчетность нужно сдать в налоговую, в которой компания зарегистрирована, и в Росстат один раз в год. За 2018-й — до 1 апреля 2019-го.

Отчетность за 2019 нужно будет сдавать в налоговую и только в электронной форме.

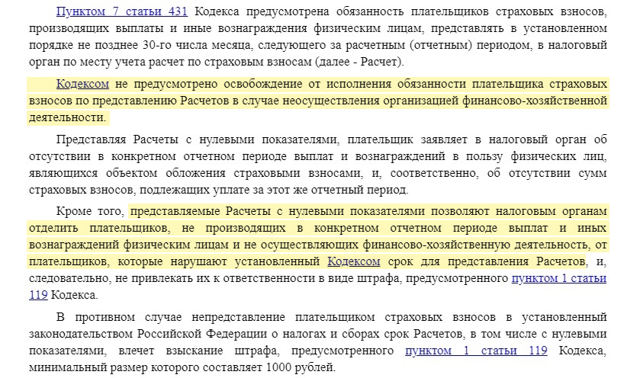

Письмо Минфина о представлении расчетов по страховым взносам на сайте Консультанта

Расчет по страховым взносам. Даже если в компании нет сотрудников, все равно придется сдавать отчет по взносам. Минфин подтверждает это в письме. Так налоговая может отделить компании, которые не платили сотрудникам и тее, кто не сдал вовремя декларацию. Вот что пишет Минфин:

Отчет нужно сдавать в налоговую один раз в квартал до 30-го числа.

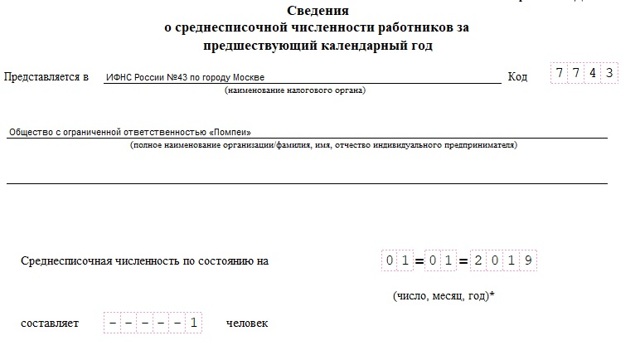

Форма отчета о среднесписочной численности на сайте Консультанта

Отчет о среднесписочной численности. Раз в год каждая компания сдает отчет о том, сколько сотрудников работало в компании за год. Нужна средняя величина.

Если компания приостановила деятельность с начала года, то в отчете будет один сотрудник — директор. Тогда отчет с одним сотрудником будет выглядеть так:

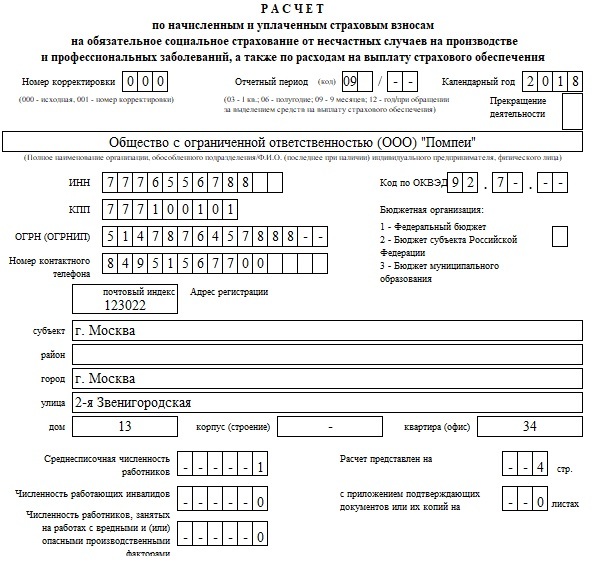

Отчет в фонд социального страхования. Компании сдают отчеты в фонд социального страхования о взносах на травматизм. В законе нет расшифровки, что делать, если нет сотрудников. Наш совет — сдавать отчет.

В отчете нужно заполнить:

- титульный лист с данными о компании;

- таблицу 1, 2, 5. Если у компании нет сотрудников и задолженности перед фондом, во всех полях будут прочерки.

Выглядит это так:

Отчет сдают в налоговую раз в квартал.

Отчеты в Пенсионный фонд. В Пенсионный фонд нужно отправлять два отчета: СЗВ-М раз в месяц и СЗВ-СТАЖ раз в год. В них — информация о всех сотрудниках компании.

Вопросы по отчетности на застрахованных лиц на сайте Пенсионного фонда

Отчет нужно сдавать, даже если в компании — только директор. Неважно работает директор по трудовому договору или он в отпуске. Так объясняет Пенсионный фонд на своем сайте:

Форму СЗВ-СТАЖ сдают один раз в год в Пенсионный фонд до 1 марта 2019 года за 2018 год. СЗВ-М сдают до 15 числа каждого месяца в Пенсионный фонд.

Отчетность в Росстат. Юрлица сдают отчеты в Росстат раз в год или раз в квартал. Для каждой компании список отчетов разный, это зависит от размера и вида деятельности компании. Проверить какие формы отчетов нужно сдавать можно на сайте «Системы сбора отчетности».

Сведения о задолженности по заработной плате (форма N 3-Ф)

В каждой форме есть образцы заполнения и указания, нужно ли ее заполнять, если нет данных. Например, в форме N 3-Ф о просроченной заработной плате написано, что ее заполняют только при наличии задолженности:

Если пояснений к форме нет — вместо отчета с нулевыми показателями, компания предоставляет письмо о том, что данных нет.

Если не сдавать отчеты

Если не сдавать отчетность, можно получить штрафы или блокировку расчетного счета.

Штраф на компанию. За каждый отчет, который сдали не в срок:

- по 1 000 рублей — за отчет в налоговую или фонд соцстрахования;

- по 2 000 рублей — за единую налоговую декларацию;

- по 500 рублей — за каждого сотрудника в Пенсионный фонд;

- от 20 000 до 70 000 рублей — за отчеты в Росстат.

- Компания на общей системе заплатит от 24 500 рублей штрафов, если не будет сдавать отчетность один год.

- Если компания не может погасить задолженность, по решению суда долги придется гасить директору или учредителю.

- Штраф на директора. За каждый отчет, который сдали не в срок:

- от 300 до 500 рублей — за отчет в налоговую или ФСС;

- от 10 000 до 20 000 рублей — за отчеты в Росстат.

Налоговая заблокировала счет

Если компания не сдавала отчетность в течение года и не было движений по счету, налоговая может принудительно ликвидировать компанию и дисквалифицировать директора. Это значит, что директор не сможет быть директором в другой компании, а учредитель не сможет открыть другую компанию три года.

Источник: https://delo.modulbank.ru/all/stop-ooo

Как уволить главного бухгалтера при ликвидации предприятия?

При ликвидации компании в соответствии с законом расторгаются трудовые договоры со всеми сотрудниками. Это непременное условие, которое не обсуждается. Но обстоятельства, с которыми сопряжено увольнение главного бухгалтера при ликвидации бизнеса, всегда вызывают вопросы. Связано это с необходимостью:

- сдачи отчетности, ликвидационного баланса;

- участием главбуха в налоговых проверках;

- другими мероприятиями.

- О нюансах процедуры, возможностях защитить интересы работодателя пойдет речь в статье.

- Основания для увольнения главбуха

- Увольнение главного бухгалтера при ликвидации предприятия возможно по трем основным схемам.

- На общих основаниях. Предупреждение за 2 месяца, выплата выходного пособия в размере оклада, сохранение средней зарплаты на период трудоустройства (до трех месяцев).

- По решению нового собственника, если ликвидация проводится в форме реорганизации и меняется правообладатель. В таком случае не требуется предварительное уведомление, выходное пособие составляет 3 оклада, схема работает 3 месяца после смены собственника компании.

- При утрате доверия, недобросовестном исполнении обязанностей. Уведомление не требуется. Выходное пособие не выплачивается, если доказан факт нарушения, которое повлекло материальный вред компании.

Первая схема подходит, если главбух не нужен при ликвидации, его функции может выполнить руководитель.

При банкротстве компании главный бухгалтер увольняется на общих основаниях. Ему обязательно выплачиваются:

- заработная плата за фактически отработанное время;

- компенсация за неиспользованный отпуск;

- компенсация материальных затрат, понесенных в связи с выполнением трудовых обязанностей.

Когда следует увольнять главного бухгалтера, если планируется ликвидация ООО?

Частый вопрос в практике юристов — когда уволить бухгалтера при ликвидации организации. Обычно договоры с сотрудниками расторгают во время формирования ликвидационного баланса. Но есть документация, подписать которую должен главбух.

К таким бумагам относятся сам ликвидационный баланс, приказ о закрытии банковского счета.

Однако право подписи есть и у руководителя, так что проблема увольнения главного бухгалтера компании при ее ликвидации снимается: документацию ООО может завизировать директор.

Сложнее в случае, когда главбух необходим в процессе ликвидации. Нередко именно он готовит вместе с директором ликвидационный баланс, занимается расчетом сотрудников, заботится о выплате долгов предприятия за счет продажи активов. В этой ситуации актуальными становятся несколько вопросов:

- в какой период законно увольнение главного бухгалтера при ликвидации ООО;

- должен ли он быть в составе ликвидационной комиссии;

- каким образом будут оплачиваться его услуги.

Наиболее удачен двухступенчатый вариант:

- главбуха увольняют вместе со всеми, он получает расчет и компенсации

- оформляют с главбухом срочный трудовой договор как с членом ликвидационной комиссии, в этом документе оговаривают сумму заработной платы, объем работы, регламент выплат.

Порядок увольнения главного бухгалтера

Порядок увольнения руководителей — директора, главного бухгалтера и других начальников подразделений — тот же, что и для остальных сотрудников:

- за 2 месяца работник информируется об увольнении в связи с ликвидацией компании (оформляется официальное уведомление);

- издание приказа об увольнении.

С уведомлением и приказом сотрудник должен быть ознакомлен под роспись. В случае отказа подписать документ составляется акт, который отражает этот факт и подписывается свидетелями. В последний день работы производятся все выплаты, сотруднику выдаются заполненная трудовая книжка, справка о зарплате и другие документы.

Особое внимание уделяется правильности заполнения трудовой книжки, составлению приказа об увольнении. В нем четко прописываются:

- название организации, реквизиты;

- номер документа и дата его составления;

- табельный номер сотрудника;

- основания увольнения;

- дата прекращения действия трудового договора.

Оригинальные подписи руководителя и работника обязательны.

Если главный бухгалтер не хочет дожидаться ликвидации, он может уйти по собственному желанию. В этом случае сотрудник обязан написать заявление и отработать 2 недели. Право на получение компенсационных выплат, которые положены при сокращении, теряется.

Соблюдение прав руководителей и интересов компании

Главбух не обязан принимать участие в процессе ликвидации компании, передавать дела, приводить в порядок документы. Поэтому руководителю, чтобы защитить себя, необходимо грамотно составить трудовой договор со столь важным работником и его должностную инструкцию.

В них прописываются все условия, которые касаются текущей работы и ситуации увольнения главного бухгалтера при ликвидации предприятия. Если на момент начала этого события должностная инструкция составлена без учета таких процедур, ее можно переработать и утвердить заново.

Подписание новой инструкции сотрудником обязательно.

Целесообразно увольнять главбуха, когда задолженности организации уже проведены по счетам, а также выполнена аудиторская проверка, поскольку именно этот сотрудник несет ответственность за ведение бухгалтерской документации и состояние отчетности.

Во избежание экономических потерь следует заключить с главбухом договор о материальной ответственности. При необходимости такой документ позволит взыскать с виновника недостачу.

Расчет убытков и их взыскание производятся, согласно российскому законодательству, в трехлетний срок.

Если из-за деятельности главбуха компания понесла убытки, был нанесен вред ее имуществу, можно привлечь сотрудника к субсидиарной ответственности. Ее размер не ограничивается размерами доходов виновного лица.

Источник: https://lavnikpartners.com/articles/kak-uvolit-glavnogo-buhgaltera-pri-l/

Отчетность при закрытии ООО: сдаем до последнего

В бизнесе как в спорте – надо быть гибким и нельзя останавливаться. Компании создаются, реорганизуются, ликвидируются, создаются новые.

Этот процесс хорошо отражает статистика, по ее данным, число действующих компаний сопоставимо с числом прекративших по разным причинам свою деятельность.

Какие законодательные изменения приняты в вопросе ликвидации ООО, какую отчетность необходимо предоставить в контролирующие структуры при закрытии предприятия? Читайте об этом в нашей статье.

По данным Единого государственного реестра юридических лиц (данные на 1 января 2018 года), в России прекратили свою деятельность более 5 млн. компаний. Из них около 1 млн прошли через процедуру ликвидацию и около 141 тысячи находятся в процессе ликвидации.

Определен срок добровольной ликвидации

Ликвидация компании подразумевает прекращение всех ее прав и обязанностей без передачи их другим юридическим или физическим лицам. Финальная точка ликвидации – исключение из Единого государственного реестра юридических лиц (ЕГРЮЛ) посредством соответствующей записи в нем.

Причины ликвидации могут быть самые разные: от нерентабельности деятельности предприятия и нецелесообразности дальнейшего ведения бизнеса до нарушения правил ведения учета, которые могут привести к фатальным последствиям в виде неподъемных штрафов.

Процесс ликвидации небыстрый и до недавнего времени он мог затянуться не на один год. ГК РФ указывает, что участники должны определять срок ликвидации компании в соответствии с законом об ООО (ст.62 ГК РФ). Однако до 1 сентября 2017 года для ООО закон не устанавливал такой срок.

Исключение было лишь для банков – эти финансовым структурам ликвидацию нужно было провести в течение года. С 1 сентября 2017 года сроки ликвидации компаний ограничили. Теперь завершить процесс добровольной ликвидации компании нужно за один год.

Продлить этот срок можно на шесть месяцев, но только по положительному решению суда.

Кому отчитываться при ликвидации ООО

В процессе ликвидации компании необходимо отчитаться сразу в несколько контролирующих органов, а именно – в Федеральную налоговую службу, в Пенсионный фонд Российской Федерации и Фонд социального страхования.

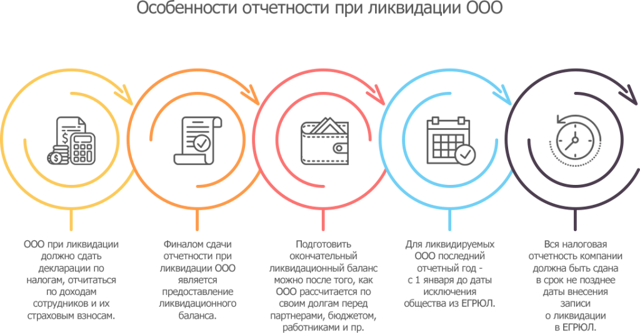

ООО при ликвидации должно сдать декларации по налогам, отчитаться по доходам сотрудников и их страховым взносам. В Пенсионный фонд РФ нужно сдать сведения персонифицированного учета.

Финалом сдачи отчетности при ликвидации ООО является предоставление ликвидационного баланса, который ставит точку в деятельности компании.

Далее мы разберем подробнее каждый из вышеперечисленных отчетов, расскажем об отчетности при ликвидации ООО в 2018 году.

Как сдавать бухгалтерскую и налоговую отчетность?

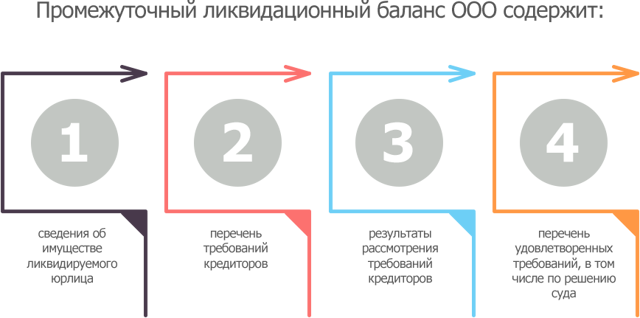

ООО, начавшее процесс ликвидации, сначала должно сдать промежуточный ликвидационный баланс. Промежуточный ликвидационный баланс регулируется п. 2 ст. 63 ГК РФ. Этот баланс составляется ликвидационной комиссией после окончания срока предъявления требований кредиторами.

Промежуточный баланс содержит:

- сведения об имуществе ликвидируемого юрлица,

- перечень требований кредиторов,

- результаты рассмотрения требований кредиторов,

- перечень удовлетворенных требований, в том числе по решению суда.

Промежуточный баланс утверждается учредителями ООО или органом, принявшим решение о ликвидации юрлица. Передается промежуточный ликвидационный баланс в ФНС вместе с уведомлением о ликвидации ООО по форме Р15001.

Подготовить окончательный ликвидационный баланс можно после того, как ООО рассчитается по своим долгам перед партнерами, бюджетом, работниками и пр.

В него попадает информация об имуществе, которое осталось для распределения между участниками.

Окончательный ликвидационный баланс должен быть представлен налоговикам вместе с заявлением о госрегистрации юридического лица в связи с ликвидацией по форме Р16001.

Для ликвидируемых ООО последний отчетный год — с 1 января до даты исключения общества из ЕГРЮЛ. Налоговые декларации, по которым компания отчитывалась при ведении своей деятельности, нужно сдавать и при ликвидации.

То есть период ликвидации не является исключением и является налоговым периодом. Декларации можно сдать в комплекте с промежуточным ликвидационным балансом, но только в том случае, если объекты налогообложения в процессе ликвидации будут отсутствовать.

Если же деятельность будет вестись, то отчеты в налоговую нужно передать вместе с финальным ликвидационным балансом.

При ликвидации вносится изменение в код отчетного периода. В декларации по налогам на прибыль и имуществу нужно указать 50-й код, означающий подачу декларации за последний налоговый период.

- Также в качестве налогового агента ООО должно сдать в ФНС справки 2-НДФЛ по всем работникам и 6-НДФЛ за период с начала года и до момента прекращения деятельности.

- Вся налоговая отчетность компании должна быть сдана в срок не позднее даты внесения записи о ликвидации в ЕГРЮЛ.

- Какие отчеты сдавать в ПФР и ФСС

Отчеты в ПФР и ФСС готовятся после увольнения сотрудников и проведения с ними всех расчетов. В течение месяца с даты подачи промежуточного ликвидационного баланса ООО обязано подать отчетность в Пенсионный фонд РФ обо всех уволенных работниках. На титульном листе нужно сделать пометку «Прекращение деятельности».

В случае начисления каких-либо взносов их следует оплатить в течение полумесяца с даты предоставления ликвидационных отчетов. При получении документов в Пенсионном фонде должны выдать расписку, удостоверяющую сдачу отчетности.

Этот документ вместе с окончательным ликвидационным балансом и заявлением о ликвидации необходимо сдать в ФНС.

По такой же схеме подается отчетность и в Фонд социального страхования. Перед фондами нужно отчитаться по формам СЗВ-СТАЖ, СЗВ-М и 4-ФСС. Если в ООО работало более 25 сотрудников, то отчеты нужно сдать в электронном виде, на бумаге они приняты не будут.

Отчетность после ликвидации ООО

Документы после ликвидации ООО нельзя просто уничтожить или выбросить. Законодательство возлагает ответственность за хранение документов после ликвидации ООО на самого ликвидатора.

Именно на него возложена обязанность по подготовке всей документации и передаче её для хранения в надлежащую организацию (госархив). Если ООО не заключало с госархивом договор, то архив обязан принять на хранение только те документы, которые касаются личного состава работников общества.

Документы, не переданные в архив, сроки хранения которых не установлены, целесообразно хранить 3 года, то есть период исковой давности.

СБИС облегчит процесс ликвидации

Подготовить отчетность при ликвидации намного проще с программой СБИС Электронная отчетность . В ней вы найдете все актуальные формы отчетов, сможете воспользоваться подсказками при их заполнении.

В случае трудностей вам на помощь придут опытные консультанты. Кроме того, СБИС выстроит график сдачи отчетности при ликвидации ООО.

При сдаче электронной отчетности необходима электронная цифровая подпись, получить ее можно в нашем Центре ЭЦП.

Подробнее о том, как сервис СБИС может помочь при ликвидации ООО, вам готовы рассказать наши специалисты.

Источник: https://www.abt.ru/blog/otchetnost-pri-zakrytii-ooo-sdaem-do-poslednego/

Если ооо не ведет деятельность и не сдает отчетность

Вопрос: Я несколько лет сдаю нулевую отчетность за ООО (учредитель 50% и директор). Со вторым учредителем связи нет — ликвидировать компанию я не могу.

Знакомые подсказали, что налоговая может исключить фирму из ЕГРЮЛ без проведения ликвидации. Подскажите порядок действий.

Вопрос: Я несколько лет сдаю нулевую отчетность за ООО (учредитель 50% и директор). Со вторым учредителем связи нет — ликвидировать компанию я не могу.

Знакомые подсказали, что налоговая может исключить фирму из ЕГРЮЛ без проведения ликвидации. Подскажите порядок действий.

Ответ юриста:

Регистрирующий орган вправе исключить недействующую компанию из реестра юридических лиц, если она в течение года не сдавала отчётность и не совершала операций по банковскому счёту.

Однако за нарушение сроков сдачи налоговой отчётности предусмотрена ответственность организации и её должностных лиц.

Правовое обоснование:

Признание юридического лица недействующим

- В соответствии с законом 1 организация признается недействующей (фактически прекратившей свою деятельность), если она в течение 12 месяцев подряд:

- не представляла налоговую отчётность;

- не осуществляла операций по банковским счетам.

- При одновременном наличии указанных признаков регистрирующий орган (ИФНС) вправе принять решение об исключении организации из ЕГРЮЛ.

Замечу, что принятие такого решения является правом ИФНС, а не обязанностью 2 .

Это означает, что Вы не сможете обратиться к регистрирующему органу с требованием об исключении недействующей компании, а в случае отказа — обжаловать его.

Решение о предстоящем исключении организации публикуется в органах печати.

В течение трёх месяцев заинтересованные лица могут подать возражения против исключения компании (кредиторы, сама компания, её участники и пр.).

- При наличии таких возражений организация из реестра не исключается.

Ответственность за непредставление отчётности

За нарушение сроков или непредставление отчетности предусмотрена ответственность как для организации, так и для её должностных лиц (директор, главный бухгалтер). Виды и размеры штрафов для наглядности приведены в таблице:

Предупреждение или штраф в размере от 300 до 500 руб. (ст. 15.5 КоАП РФ).

За непредставление декларации штраф в размере 5% неуплаченной суммы налога, подлежащей уплате (доплате), за каждый полный или неполный месяц со дня, установленного для представления декларации, но не более 30% указанной суммы и не менее 1 000 рублей.(ст. 119 НК РФ).

Штраф за непредставление иных документов составляет 200 рублей за каждый документ (п. 1 ст. 126 НК РФ).

Штраф от 300 до 500 руб. (ч. 2 ст. 15.33 КоАП РФ).

1. За непредставление расчета по начисленным и уплаченным страховым взносам — штраф в размере 5 процентов суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, но не более 30 процентов указанной суммы и не менее 1 000 рублей (статья 46 Закона N 212-ФЗ).

2. За непредставление отчетности по взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний:

при задержке до 180 календарных дней — штраф 5 % от суммы страховых взносов, подлежащей уплате (доплате) на основе этой отчетности, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 100 рублей;

при задержке более 180 календарных дней — штраф 30 % от суммы страховых взносов, подлежащей уплате на основе этой отчетности, и 10 процентов суммы страховых взносов, подлежащей уплате на основе этой отчетности, за каждый полный или неполный месяц начиная со 181-го календарного дня, но не менее 1 000 рублей (п. 1 ст. 19 Закона N 125-ФЗ).

Штраф от 3000 до 5000 руб. (ст. 13.19 КоАП РФ)

Организация обязана возместить органам статистики ущерб, возникший в связи с необходимостью исправления итогов сводной отчетности при представлении искаженных данных или нарушении сроков представления отчетности (ст. 3 Закона N 2761-1).

Кроме того, необходимо иметь ввиду, что в соответствии со ст. 199 УК РФ уклонение от уплаты налогов с организации путем непредставления налоговой декларации или иных документов, совершенное в крупном размере — влечёт уголовную ответственность.

Ответ подготовил Дмитрий Стихин, старший юрист

Источник: https://sudsistema.ru/category-19/esli-ooo-ne-vedet-deyatelnost-i-ne-sdaet-otchetnost.php

Увольнение директора при ликвидации ООО

Увольнение директора общества с ограниченной ответственностью, обусловленное ликвидацией предприятия, должно быть выполнено с строгим соблюдением всех правовых вопросов. Данная статья позволит юридически грамотно пройти увольнение директора при ликвидации ООО без нареканий со стороны надзорных органов.

Ликвидация общества с ограниченной ответственностью

При ликвидации общества с ограниченной ответственностью необходимо руководствоваться Федеральным законом от 08.02.1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью» и ст.92 ГК РФ.

Процедура ликвидации может быть «запущена» в двух случаях: (нажмите для раскрытия)

- добровольное решение участников общества;

- решение суда.

В результате ликвидации ООО деятельность общества полностью прекращается без права перехода в качестве правопреемственности другим лицам.

статью: → “Увольнение работников при ликвидации ИП в 2020: особенности процедуры и выплаты”

Процедура ликвидации подразумевает ряд этапов:

| Наименование этапа | Комментарий |

| Проведение Общего собрания учредителей ООО | На Общем собрании рассматривается вопрос о причине ликвидации и принимается определённое решение. |

| Принятие решение Общим собранием учредителей ООО | Принимается решение о ликвидации и назначается ликвидационная комиссия |

| Уведомление ФНС | Документ о ликвидации ООО направляется в ФНС в 3-дневный срок после проведения Общего собрания и принятия соответствующего решения |

| Деятельность ликвидационной комиссии | Ликвидационная комиссия управляет всеми делами общества, представляя его интересы во всех инстанциях |

| Ликвидация ООО | Ликвидационная комиссия выполняет всю работу, связанную с завершением деятельности ООО |

Увольнение директора при ликвидации ООО – наёмного работника

В случае, если директор – наёмное лицо – при увольнении необходимо руководствоваться трудовым законодательством, а именно ст.180, ст.178 ТК РФ, где чётко указан алгоритм действий:

| Срок | Содержание деятельности |

| за 2 месяца до увольнения | Директор должен быть персонально и под подпись предупреждён о предстоящем увольнении в связи с ликвидацией ООО |

| За 2 месяца до увольнения | Уведомление органов службы занятости (п.2 ст.25 Закона РФ от 19.04.1991 г. № 1032-1 «О занятости населения в Российской Федерации» (с изменениями и дополнениями) |

| За 1 день до увольнения | Директор должен под подпись ознакомиться с приказом об увольнении |

| В день увольнения | · вносится запись в трудовую книжку, которую директор получает на руки;· выплачивается выходное пособие в размере среднего месячного заработка. |

| В течение 2 месяцев после увольнения | Выплачивается средний месячный заработок на период трудоустройства |

| Третий месяц после увольнения | По решению органа службы занятости населению директору выплачивается средний месячный заработок, но в исключительных случаях |

Таким образом, при увольнении директора, как наёмного работника, действует стандартный алгоритм увольнения работника при ликвидации организации.

Увольнение директора – члена ликвидационной комиссии

В случае, если в соответствии с Уставом ООО директор является членом ликвидационной комиссии — в данном случае необходимо в самом начале руководствоваться ст. 178 и ст.180 ТК РФ, а именно: (нажмите для раскрытия)

| Срок | Содержание деятельности |

| за 2 месяца до увольнения | Директор должен быть персонально и под подпись предупреждён о предстоящем увольнении в связи с ликвидацией ООО |

| За 2 месяца до увольнения | Уведомление органов службы занятости (п.2 ст.25 Закона РФ от 19.04.1991 г. № 1032-1 «О занятости населения в Российской Федерации» (с изменениями и дополнениями) |

| За 1 день до увольнения | Директор должен под подпись ознакомиться с приказом об увольнении |

| В день увольнения | · вносится запись в трудовую книжку, которую директор получает на руки;· выплачивается выходное пособие в размере среднего месячного заработка. |

| В течение 2 месяцев после увольнения | Выплачивается средний месячный заработок на период трудоустройства |

| Третий месяц после увольнения | По решению органа службы занятости населению директору выплачивается средний месячный заработок, но в исключительных случаях |

После проведения процедуры увольнения все полномочия директора переходят ликвидационной комиссии, в состав которой может входить уже бывший директор. При этом данный сотрудник не имеет права совершать какие-либо действия в соответствии с должностной инструкцией директора.

Увольнение директора после исключения записи ООО из ЕГРЮЛ

В случае, если ликвидационная комиссия принимает решение сохранить должность директора на период ликвидации ООО – директор может выполнять свою непосредственную деятельность, позволяющую завершить все процессы, по завершению которых ООО возможно ликвидировать. Такое решение ликвидационной комиссии вполне объяснимо, т.к. зачастую директор может являться важнейшей персоной в большинстве хозяйственных аспектов. статью: → “Увольнение иностранца: специфика, особенности и возможные причины”

В данном случае алгоритм увольнения директора так же основывается на ст.178 и ст.180 ТК РФ:

| Срок | Содержание деятельности |

| за 2 месяца до увольнения | Директор должен быть персонально и под подпись предупреждён о предстоящем увольнении в связи с ликвидацией ООО |

| За 2 месяца до увольнения | Уведомление органов службы занятости (п.2 ст.25 Закона РФ от 19.04.1991 г. № 1032-1 «О занятости населения в Российской Федерации» (с изменениями и дополнениями) |

| За 1 день до увольнения | Директор должен под подпись ознакомиться с приказом об увольнении |

| В день увольнения | · вносится запись в трудовую книжку, которую директор получает на руки;· выплачивается выходное пособие в размере среднего месячного заработка. |

| В течение 2 месяцев после увольнения | Выплачивается средний месячный заработок на период трудоустройства |

| Третий месяц после увольнения | По решению органа службы занятости населению директору выплачивается средний месячный заработок, но в исключительных случаях |

Последним днём работы директора является день, когда сведения об ООО будут исключены из ЕГРЮЛ.

Увольнение директора – единственного учредителя

В сфере малого и среднего бизнеса присутствуют ООО, когда единственный учредитель является директором. В данном случае законодательство предоставляет возможность учредителю оформлять документы самому на себя, как на директора.

Алгоритм действия при увольнении директора – единственного учредителя будет следующим:

| Наименование этапа | Комментарий |

| Принятие решения единственным участником ООО | Принимается решение о ликвидации и назначается ликвидатор в лице единственного участника |

| Уведомление ФНС | Документ о ликвидации ООО направляется в ФНС в 3-дневный срок после проведения Общего собрания и принятия соответствующего решения |

| Издание приказа об увольнении | Единственный учредитель издаёт приказ об увольнении себя, как директора |

| Внесение записи в трудовую книжку | Запись в трудовую книжку содержит основание увольнения ч.1 п.3 ст.77 ТК РФ |

| Деятельность ликвидатора | Ликвидатор управляет всеми делами общества, представляя его интересы во всех инстанциях |

| Ликвидация ООО | Ликвидатор выполняет всю работу, связанную с завершением деятельности ООО вплоть до исключения записи об ООО из ЕГРЮЛ |

Например:

Источник: https://online-buhuchet.ru/uvolnenie-direktora-pri-likvidacii-ooo/

Какие отчеты сдавать при ликвидации ООО?

Какие отчеты сдавать при ликвидации ООО? Такой вопрос возникает у руководителей и бухгалтеров тех организаций, которые по различным основаниям прекращают свою деятельность. Постараемся дать на него развернутый ответ в нашей статье.

- Ликвидация ООО — сущность процесса

- Как сдавать последнюю бухгалтерскую отчетность?

- Как происходит сдача налоговой отчетности при ликвидации ООО?

- Как отчитываться по работавшим в ООО сотрудникам при завершении деятельности?

- Итоги

Ликвидация ООО — сущность процесса

Общества с ограниченной ответственностью могут быть ликвидированы по разным причинам. Возможна добровольная ликвидация, когда участники в силу каких-то причин приняли решение поставить точку в деятельности организации.

О том, какие сроки установлены для добровольной ликвидации ООО, можно узнать из статьи.

Бывает, что происходит ликвидация по решению суда. Например, когда стоимость чистых активов компании оказывается меньше, чем размер уставного капитала. Или компанию ликвидируют (также по решению суда) в результате проведения процедуры банкротства.

Результат ликвидации — это исключение общества из Единого госреестра юридических лиц (ЕГРЮЛ). Но в процессе завершения деятельности организация обязана отчитаться и в налоговую, и в Пенсионный фонд, и в Фонд соцстраха. Рассмотрим подробнее, как это происходит на практике.

Как сдавать последнюю бухгалтерскую отчетность?

Для организаций, прекращающих свою деятельность, последним отчетным годом будет являться год с 1 января по дату исключения из ЕГРЮЛ. При этом бухгалтерская финансовая отчетность составляется на дату, предшествующую дате исключения из госреестра.

Основанием для составления самой последней бухотчетности — ликвидационного баланса — являются промежуточный ликвидационный баланс и данные о фактах хоздеятельности, произошедших за период с даты утверждения промежуточного баланса до даты внесения в ЕГРЮЛ соответствующей записи.

Промежуточный ликвидационный баланс (п. 2 ст. 63 ГК РФ):

- составляется ликвидационной комиссией после окончания срока предъявления требований кредиторами;

- содержит данные об активах ликвидируемого юрлица, перечне требований кредиторов, результатах их рассмотрения и перечне удовлетворенных требований;

- утверждается учредителями или органом, принявшими решение о ликвидации.

Передается промежуточный ликвидационный баланс в налоговую вместе с уведомлением о ликвидации юрлица по форме Р15001.

Подготовить окончательный ликвидационный баланс можно после того, как ООО рассчитается по своим долгам перед партнерами, бюджетом, работниками и пр. В него попадает информация об имуществе, которое осталось для распределения между участниками.

Окончательный ликвидационный баланс должен быть представлен налоговикам вместе с заявлением о госрегистрации юридического лица в связи с его ликвидацией по форме Р16001.

Как происходит сдача налоговой отчетности при ликвидации ООО?

Налоговые декларации, по которым компания отчитывалась при ведении своей деятельности, нужно сдавать и при ликвидации.

Декларации можно сдать в комплекте с промежуточным ликвидационным балансом, но только в том случае, если есть уверенность, что объекты налогообложения будут отсутствовать.

Если же такой уверенности нет, то отчеты налоговикам лучше передать вместе с окончательным ликвидационным балансом.

Как уже было сказано, для ликвидируемых ООО последний отчетный год — период с 1 января до даты исключения общества из ЕГРЮЛ. Вся налоговая отчетность компании должна быть сдана в срок не позднее даты внесения записи о ликвидации.

СЛЕДУЕТ ОТМЕТИТЬ! При прекращении деятельности есть особенности в заполнении кодов отчетного периода. Например, в декларации по налогам на прибыль и имуществу должно быть указано значение «50» — это и будет означать, что декларация подается за последний налоговый период ликвидируемого общества.

Больше о значениях кодов отчетного периода, указываемых в налоговых отчетах, узнайте из материала «Основные коды налогового отчетного периода по декларациям».

Как отчитываться по работавшим в ООО сотрудникам при завершении деятельности?

В процессе сворачивания бизнеса обычно происходит увольнение сотрудников компании.

Как только они будут уволены и с ними будут произведены все расчеты, обществу нужно отчитаться перед Пенсионным фондом и Фондом соцстраха по формам СЗВ-СТАЖ, СЗВ-М и 4-ФСС соответственно, а также передать в налоговую инспекцию единый расчет по страховым взносам. На всех указанных отчетах должна быть проставлена отметка «Прекращение деятельности».

ОБРАТИТЕ ВНИМАНИЕ! Все указанные расчеты компания должна сдать до подачи заявления Р16001.

Также в качестве налогового агента общество должно сдать в налоговую справки 2-НДФЛ по всем работникам и 6-НДФЛ за период с начала года и до момента прекращения деятельности.

Полезную информацию о том, для каких целей предназначена справка 2-НДФЛ, можно найти в статье.

Итоги

При прекращении деятельности общество с ограниченной ответственностью сдает все необходимые декларации по налогам в соответствии с имеющимися объектами налогообложения.

Также необходимо отчитаться по доходам сотрудников в качестве налогового агента и страховым взносам в качестве плательщика таких взносов. В ПФР следует сдать сведения персонифицированного учета.

Завершающим процесс ликвидации отчетом является ликвидационный баланс, который и ознаменует собой окончание деятельности ООО.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

Источник: https://nalog-nalog.ru/ooo/kakie_otchety_sdavat_pri_likvidacii_ooo/