Здравствуйте! В современных экономических условиях такой вопрос, как процедура банкротства юридического лица, к сожалению, становится все более актуальным и востребованным. Многие предприятия различной формы собственности на себе узнали сложности работы в условиях экономического кризиса. И далеко не все смогли адаптироваться к новым жестким условиям. Что скрывается за процедурой банкротства юридического лица, вы узнаете в этой статье.

Основные признаки банкротства юридического лица

Необходимость признать официально несостоятельность и банкротство юридического лица возникает, если фирма не имеет возможности рассчитываться по счетам.

При этом учредители не видят перспектив дальнейшего развития своего бизнес-проекта на рынке. Появляется большая задолженность перед разными кредиторами и в выплате заработной платы сотрудникам.

Собственник задумывается об этой неприятной и хлопотной процедуре как о варианте закрыть свое предприятие с долгами.

Процедура банкротства юридического лица схожа с банкротством физического лица, когда физ. лицу нужно объявить себя банкротом перед банком. Но есть и различия.

Порядок банкротства юридического лица определен в федеральном законе №127, который претерпел изменения в 2018 году.

Во многих случаях он предполагает различные меры по спасению убыточного предприятия, которые входят в состав процедуры.

Сам закон, определяющий, что такое банкротство юридического лица, является пошаговой инструкцией, на которую необходимо опираться на каждом этапе.

Привести предприятие к такой серьезной ситуации могли как сочетание экономических факторов, так и неумелое руководство со стороны администрации, неэффективный менеджмент. В любом случае признать несостоятельным можно должника, который имеет определенные признаки банкротства юридического лица:

- Совокупная задолженность всем кредиторам составляет не менее 300 000 рублей (включая налоги и платежи в бюджет);

- Срок выплаты долгов нарушен и превышает 3 месяца по каждому отдельно взятому контрагенту;

- Имеется немалая просрочка по заработной плате, выходным пособиям перед сотрудниками.

Задолженность может возникать вследствие различных обстоятельств и представлять собой:

- Долги перед поставщиками товаров или материалов, которые отгружены, но не оплачены по выставленным счетам;

- Невыплаченную зарплату, начисления за нее в бюджет;

- Невозвращенные кредитным организациям займы;

- Долги перед учредителями предприятия;

- Задолженность, которая образовалась перед государственными фондами.

В эту сумму могут входить различные штрафные санкции, судебные выплаты или претензии со стороны клиентов.

Вариант признания банкротства не распространяется на бюджетные учреждения, политические и религиозные организации. Для государственных предприятий такая процедура применяется только в случае, если имеется соответствующий пункт в уставе. Само признание несостоятельности проводится только в арбитражном суде по месту регистрации потенциального банкрота.

Кто может начать процедуру банкротства юр. лица

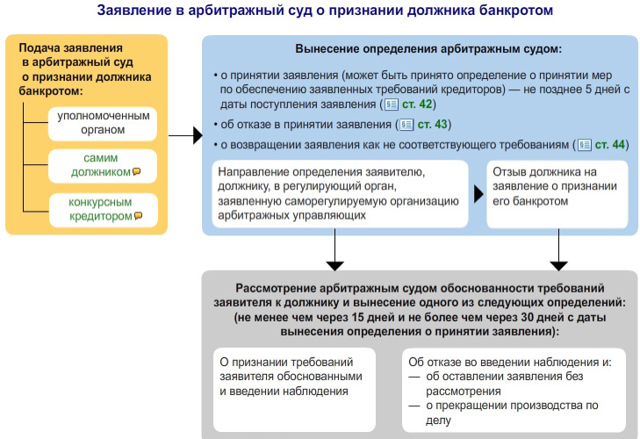

Банкротство юридических лиц, пошаговая инструкция которого определена вышеуказанным законом, предполагает, что инициаторами судебной процедуры может выступать любая финансово заинтересованная сторона:

- Само руководство предприятия;

- Учредители и владельцы убыточной фирмы;

- Кредиторы;

- Социальные фонды;

- Государственные службы и прокуроры;

- Наемный персонал при значительной задержке заработной платы.

Для всех видов кредиторов возможность подать иск в суд – это право, которое они могут реализовать по своему желанию. Для руководителей – это прямая обязанность, способная помочь убыточному предприятию выйти из долговой ямы, найти скрытые ресурсы, восстановить платежеспособность.

- Скачать образец иска от конкурсного кредитора;

- Скачать образец заявления уполномоченного органа о признании должника банкротом.

Руководство фирмы обязано инициировать процедуру самостоятельно:

- Если юридическое лицо не располагает достаточными финансовыми ресурсами для покрытия долгов перед кредиторами;

- Если при начале ликвидации убыточного бизнес-проекта обнаружены признаки несостоятельности юридического лица.

При последнем варианте руководителю (или уполномоченному представителю от лица учредителей) необходимо обратиться с заявлением в арбитражный суд не более чем через 30 календарных дней после выявления подобных фактов. Зачастую это происходит после независимой аудиторской проверки или на основании полученных годовых отчетов с неутешительной статистикой.

Особенности обращения в суд

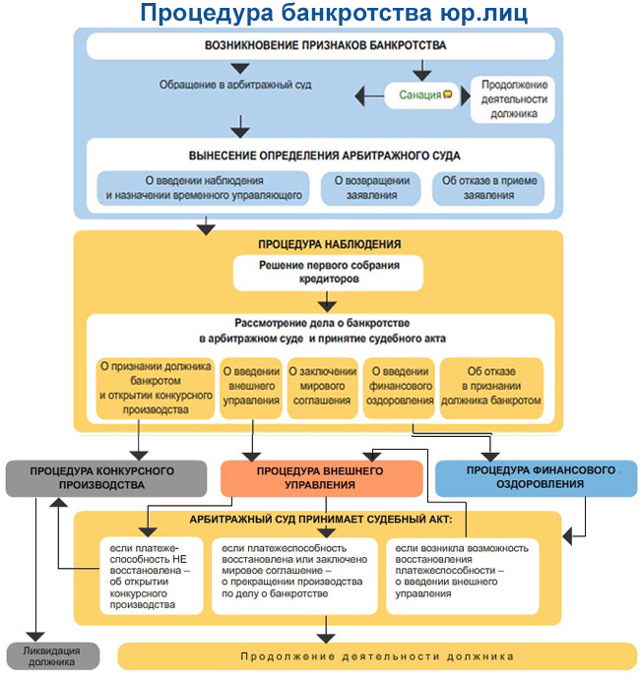

Пошаговая процедура банкротства юридического лица включает в себя несколько шагов при обращении в арбитраж, каждый из которых занимает определенное время:

- Подготовка: она заключается в анализе неплатежеспособности и всех причин возможного банкротства;

- Оплата судебных расходов;

- Сбор всей необходимой в процессе доказательной базы;

- Составление специального заявления о признании несостоятельности;

- Подача документов на рассмотрение.

Каждый шаг имеет множество нюансов и тонкостей, поэтому будет полезна помощь опытных юристов или адвокатов, специализирующихся в этой сфере.

Независимый взгляд поможет оценить правильность обращения в суд, ведь процедура банкротства может сильно испортить деловую репутацию и отпугнуть потенциальных инвесторов.

Кроме того, найденные факты намеренного доведения предприятия до разорения могут привести к уголовным делам и долгим разбирательствам.

Сбор необходимой документации для банкротства

Банкротство юридических лиц арбитражный суд рассматривает только на основании зафиксированных фактов и доказательств. Поэтому перед обращением необходимо собрать и подготовить внушительный набор различных документов:

- Свидетельство, подтверждающее регистрацию предприятия;

- Полный пакет учредительных приказов и протоколов;

- Вся бухгалтерская и финансовая отчетность за последние 5 лет работы;

- Любые справки и выписки, подтверждающие задолженность;

- Штатное расписание с указанием зарплат;

- Свидетельства о постановке на учет в фондах;

- Выписки, подтверждающие состояние счетов, заверенные банками;

- Полный список всех кредиторов;

- Копии документов всех учредителей.

Это лишь основанная часть списка, который может быть дополнен любыми договорами, графиками платежей или рассрочек.

Заполнение искового заявления при банкротстве юридического лица

Заявление о признании несостоятельности юридического лица имеет определенный Образец иска о признании юридического лица банкротом (ссылка на скачивание) и подается в установленной письменной форме. Его заверяет своей подписью руководитель фирмы или его заместитель, если он имеет полномочия. Форма заявления предусматривает обязательное внесение информации, которая содержит:

- Данные об арбитражном суде, в который подается заявление;

- Полную сумму задолженности по всем кредиторам;

- Общую сумму претензий, которые не будут оспорены представителями предприятия-должника;

- Любые обстоятельства и факторы, повлиявшие на появление убытков и потерю платежеспособности;

- Сведения обо всех открытых банковских счетах, которые будут использованы при погашении долгов.

К заявлению обязательно прикладываются квитанции об оплате пошлины и услуг управляющего (или ходатайство о рассрочке). Хорошим вариантом может стать приложение собственного плана по оздоровлению или реструктуризации.

Стоимость процедуры банкротства юридического лица

На момент последних изменений в арбитражном законодательстве, определяющих банкротство юридических лиц в 2019 году, были определены расходы на подачу документов в сумме:

- 6 000 рублей на государственную пошлину;

- От 30 000 за услуги внешнего управляющего.

Если материальное положение потенциального юридического лица-должника не позволяет внести такую сумму до начала суда, рекомендовано приложить к типовому заявлению специально оформленное ходатайство.

Оно предусматривает рассрочку на обязательные платежи до вынесения решения.

Кроме этих расходов, потребуется проведение дополнительных экспертиз сторонними аудиторами, консультации юристов и нотариальное заверение некоторых документов и копий.

Стадии банкротства юридического лица

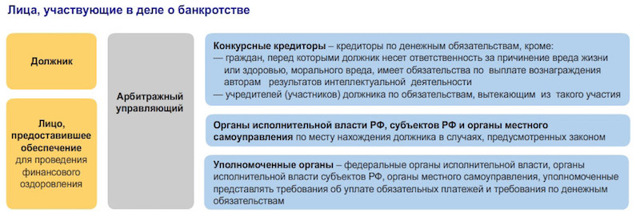

Всю сложную и длительную процедуру можно разделить на важные стадии банкротства юридического лица, каждая из которых выполняет определенные функции:

- Наблюдение: необходимо для анализа и изучения сложной финансовой ситуации на предприятии;

- Назначение и работа внешнего арбитражного управляющего, который контролирует проведение всех мероприятий и отвечает за сохранность имущества на время разбирательств;

- Оздоровление: этап предусматривает изучение и воплощение возможности спасения предприятия-должника путем внедрения эффективного управления, рассрочек и направлен на погашение долгов;

- Внешнее управление делами: функции руководства выполняет сторонний специалист, назначенный в судебном порядке;

- Конкурсное производство: этап предусматривает полнейшую инвентаризацию и реализацию для реализации возможности погашения долгов.

В современном российском законодательстве именно процедуры несостоятельности юридического лица и признания его неплатежеспособным считаются самыми сложными и запутанными даже среди опытных юристов. Каждая стадия имеет множество нюансов и задач, на решение которых требуется немало времени.

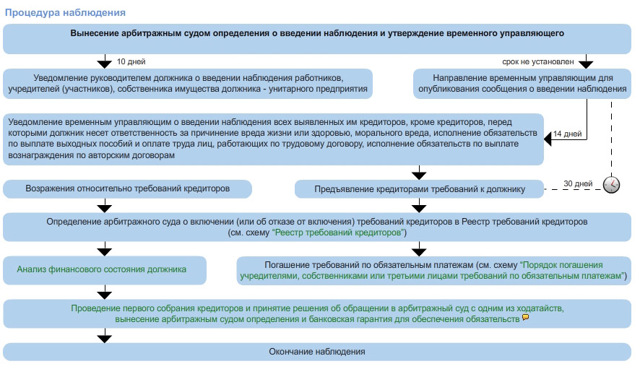

Суть процедуры наблюдения

Процедура наблюдения при банкротстве юридического лица – первая и обязательная в арбитражном процессе. Эта подготовительная часть занимает в среднем 6-7 месяцев. В течение этого периода собирается информация о правдивом состоянии финансовых дел должника, оповещаются все заинтересованные стороны о возможном банкротстве.

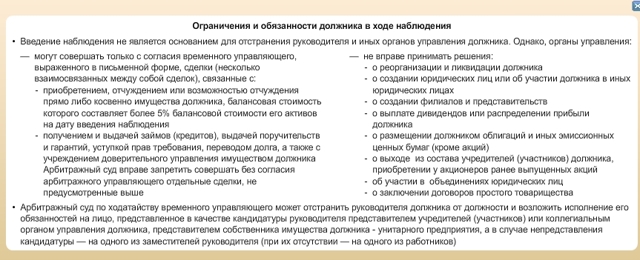

Фактически этап наблюдения – это вспомогательная процедура, введение которой закрепляется особым постановлением суда. В нем назначается специальный временный управляющий, который в дальнейшем будет контролировать все шаги руководства. По его инициативе:

- Проводится анализ всех дел и проведенных сделок фирмы. Это помогает определить факторы, которые привели к несостоятельности. Выносится общая оценка действий руководства и ведется поиск фактов, указывающих на возможное фиктивное банкротство;

- Составляется полный список кредиторов. В него вносятся все физические и юридические лица, банковские и бюджетные организации, по которым возникла задолженность в период работы предприятия. Это могут быть работники, которым не выплачена в полном объеме заработная плата, поставщики или подрядчики;

- Подсчитывается вся сумма кредиторской и дебиторской задолженности. За основу берется бухгалтерская документация, заключенные договора и выставленные неоплаченные претензии;

- Выясняются все благоприятные возможности для оздоровления должника, включая реструктуризацию имеющихся долгов;

- Проводится первое собрание всех кредиторов. В нем будут участвовать представители заемщиков, указанные в специально составленном реестре.

Источник: https://kakzarabativat.ru/pravovaya-podderzhka/procedura-bankrotstva-yuridicheskogo-lica/

Минимальный размер задолженности для банкротства юридического лица

Одним из возможных вариантов освобождения от долгов с последующей реорганизацией или ликвидацией фирмы является процедура банкротства. Правовая сторона банкротства регулируется статьями ФЗ РФ №127-ФЗ «О несостоятельности» и Гражданским Кодексом ФЗ.

Что такое банкротства юр лица?

Банкротство юридического лица – это законным образом закрепленная процедура, пройдя через которую, организация освобождается от обязательств перед кредиторами. Чтобы начать процесс признания предприятия несостоятельным, его владелец или директор обязаны обратиться в арбитражный суд.

Существуют определенные правила и процедуры подобного обращения, все они прописаны в ФЗ РФ №127 или же применяются на основании Постановлений Пленума ВС РФ. Так, начинается процесс с составления иска и подачи его в Арбитраж. К иску прилагаются документы, подтверждающие неспособность фирмы нести ответственность по закрепленным за ней финансовым обязательствам.

К таковым относят долги перед другими юрлицами, невыплату заработной платы, отсутствие налогов в ФНС. Правом подачи иска может воспользоваться кредитор.

Заявление принимают исключительно в случае его соответствия установленным законодательным нормам.

Обратиться в суд можно только при наличии значительной просрочки по платежам и в случае, если сумма долга для банкротства юридического лица, соответствует выставленным требованиям.

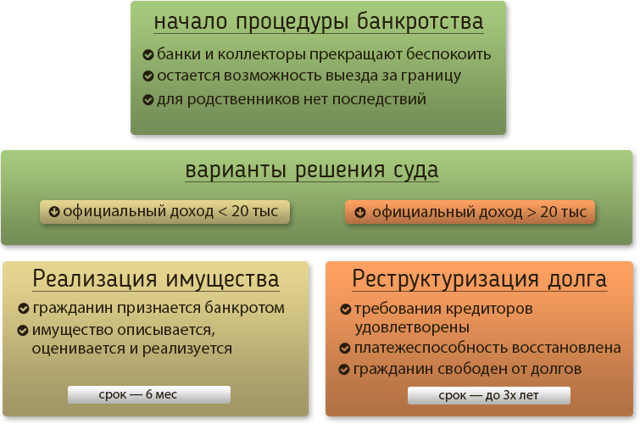

После принятия заявления, потенциальный банкрот проходит через пять обязательных процедур:

- Наблюдение. За состоянием финансов фирмы наблюдают специально выбранные лица. Изучается и проверяется бухгалтерская документация, активы, пассивы, составляется отчет, основываясь на котором суд приходит к решению о переходе к следующему этапу в процедуре банкротства.

- Оздоровление. Если финансовое положение компании можно исправить в лучшую сторону, то руководству фирмы предлагают пройти через процедуру оздоровления. Предприятию предоставляют льготы на получение кредитов, реализацию товаров и услуг.

- Внешнее управление. Если ситуацию не удается разрешить, управление фирмой передается внешнему управляющему. Он отслеживает процесс составления ликвидационного баланса, занимается переговорами с кредиторами.

- Конкурсное производство. На этом этапе имущество фирмы распродается с аукциона. Полученные средства идут на погашение долга.

- Мирное соглашение. Достигнуть мирного соглашения и прекратить процедуру банкротства можно на любом ее этапе. Главное условие – договоренность между кредитором и должником.

Важно! В случае, если предприятие ликвидируется непосредственно после признания его банкротом, юридическому лицу предлагается пройти упрощенный вариант описанных процедур. Если у предприятия нет средств для погашения долга перед всеми кредиторами, оставшуюся непогашенной часть списывают.

При какой минимальной сумме долга юр лицо может быть объявлено банкротом. Для всех ли видов предприятий одинаковая сумма долга? В каких случаях это может быть выгодно банкротство? Сумма долга рассчитывается перед одним кредитором или по нескольким в сумме

В ряде случаев банкротство юр лица, сумма задолженности которого превышает 300 тыс. рублей, используют для оздоровления предприятия.

В ряде случаев банкротство юр лица, сумма задолженности которого превышает 300 тыс. рублей, используют для оздоровления предприятия.

Процедуру начинают при наличии долгов общим размером свыше 300 тыс. рублей. Сюда включен не только сам заем, но также и проценты по нему, штрафы и пени.

При этом судебная практика показывает, что ограничения, касающиеся минимальной суммы, от которой можно подать иск банкротство юридических лиц, касаются исключительно кредиторов. Если у небольшого предприятия накопилось долгов на 100-200 тыс. рублей, которые оно не в силах покрыть, то руководство может обращаться в суд для признания организации несостоятельной.

Важно! Кредитная организация может инициировать процедуру банкротства без предварительного подтверждения наличия долга. Банк подает заявление о несостоятельности при появлении ее признаков.

Подающие иск о банкротстве юрлица заведомо находятся в неравных положениях. Так, кредиторы, вправе требовать банкротства обычной организации, если ее долг превышает 300 тыс. рублей. При этом настоять на банкротстве стратегического предприятия и естественного монополиста можно только при наличии у них долга в 500 тысяч и 1 млн. рублей соответственно.

Банкротство юр лиц выгодно, если сумма долга больше актива и пассива предприятия, а также в случае, когда организацию реорганизуют, ликвидируют или присоединяют к более крупному предприятию посредством слияния.

Банкротство юр лиц выгодно, если сумма долга больше актива и пассива предприятия, а также в случае, когда организацию реорганизуют, ликвидируют или присоединяют к более крупному предприятию посредством слияния.- Если же фирма планирует работать и после признания ее несостоятельной, то проходить через процедуру не следует, поскольку все ранее выданные лицензии и разрешения аннулируются.

- При расчете долгов, все задолженности суммируются и не зависят от количества кредиторов.

Как не достигать этой суммы для продолжения работы предприятия?

Для того, чтобы не стать банкротом достаточно:

- регулярно составлять бухгалтерские отчеты, контролировать отток и приток средств на счета предприятия, избегать недоимок;

- сотрудничать исключительно с проверенными партнерами (в ряде случаев банкротство осуществляется по не зависящей от предприятия вине);

- следить за товарами, оставшимися лежать на складах, при необходимости количество производимой продукции придется сократить (в противном случае возникнет переизбыток нереализованных товаров).

Перед закупкой нового оборудования необходимо убедиться в том, что на предприятии есть квалифицированные специалисты, готовые немедленно приступить к работе на новых станках.

Перед закупкой нового оборудования необходимо убедиться в том, что на предприятии есть квалифицированные специалисты, готовые немедленно приступить к работе на новых станках.

Если таковых нет, следует их нанять.

Отсутствие квалифицированной рабочей силы, а также людей для обслуживания и ремонта, может серьезным образом замедлить процесс производства. Это приведет к тому, что у конкурентов появится больше шансов для того, чтобы занять временно освободившуюся нишу на рынке.

У предприятия должны быть резервы и запасные пути выхода из сложной ситуации. Если их нет, следует разработать. Никто не застрахован от очередного финансового кризиса, перепроизводства и отказа партнеров от очередных поставок, это все необходимо предусмотреть, своевременно выделив средства на покрытие убытков.

Какая ответственность для всех участников и учредителей предприятия при умышленном банкротстве?

В ряде случаев руководство или учредители предприятия умышленно доводят его до банкротства – заключают заведомо невыгодные сделки, раскрывают секретную производственную информацию конкурентам. Эти действия, совершенные последовательно и планомерно, приводят к банкротству.

Но целью является не сама процедура банкротства, а выгоды, которые получают заинтересованные лица. Освобожденное от долговой зависимости юрлицо можно закрыть, а поскольку, в случае умышленного банкротства, истребовать кредитор практически никогда и ничего не может, то оставшиеся не выявленными средства, уходят в чужой карман.

В случае обнаружения фактов умышленного банкротства, виновные лица привлекаются к административной и уголовной ответственности в соответствии с действующим российским законодательством.

Банкротство юридического лица – узаконенный способ заявления предприятия о неспособности выплачивать долги другим организациям, платить заработную плату работникам и вносить положенные обязательные платежи. Подать заявление в суд с изъявлением своего желания обанкротиться руководство фирмы может по достижению долгом величины, равной 300 тыс. рублей.

Источник: https://bankrotstvo-fiz-lits.ru/yuridicheskogo-litsa/summa-dolga-dla-bankrotstva.html

Сумма для банкротства физического лица: с какой минимальной задолженности можно подавать заявление

Получение статуса банкрота – серьезное испытание для каждого, кто попал в долговую яму. Последствия такого шага несут ряд ограничений и могут затронуть интересы семьи неплательщика.

Однако порой это единственный выход и решение финансовых трудностей.

Каким должен быть долг, чтобы физическое лицо могло инициировать процедуру признания несостоятельности, и какие шаги необходимо для этого предпринять?

При какой сумме долга можно подать на банкротство физическому лицу?

Инициировать банкротство гражданин может только при наличии соответствующих условий. Основное из них – размер долговых обязательств.

В 2019 году подать иск о несостоятельности можно, если суммарный долг физ. лица превысил отметку в 500 000 рублей. Кроме того, просрочка по платежам должна составлять от трех календарных месяцев.

При этом основанием к приему заявления арбитражным судом станет не только величина задолженности, но и реальная невозможность человека его погасить. Дополнительное условие – отсутствие ценных активов и депозитов, которые смогли бы покрыть долги.

Возможно Вас также заинтересует статья про упрощенную процедуру банкротства физического лица.

Можно ли подать на банкротство, если сумма долга меньше необходимой?

На законодательном уровне по-прежнему, ведутся дискуссии по поводу минимальной суммы долговых обязательств, при которых человек может инициировать свою несостоятельность.

В 2019 году человек имеет юридическую возможность подать исковое заявление в арбитраж, даже если размер его долга ниже установленного предела в полмиллиона рублей.

Главным требованием в этом случае станет экономическая аргументация его материальной неплатежеспособности.

Поскольку ведение подобных дел – удовольствие не из дешевых, и при самых скромных подсчетах, предполагающее наличие у лица как минимум, 50 000 рублей, целесообразно открывать производство, если долги составили не менее 300 тысяч.

Как показывает практика ведения арбитражных дел о банкротстве, в подавляющем большинстве случаев судья отклонит иск, если сумма по нему будет меньше установленной законодательно. Такие действия не имеют под собой никакой правовой основы и могут быть оспорены заявителем в вышестоящих судебных инстанциях.

Пошаговая инструкция оформления банкротства: на вооружение физическим лицам

Прежде, чем решиться на судебные разбирательства, должник должен тщательно изучить не только последствия таких действий, но и саму процедуру подготовки и ведения процесса.

Примечательно, что многие кандидаты на этот статус терпят фиаско уже на предварительных этапах – подготовке сопроводительных документов и подаче искового заявления в суд.

Как не совершить ошибку и сделать все максимально грамотно – рассмотрим процедуру более детально.

Какие документы необходимо подать физическому лицу для признания его банкротом?

Для открытия производства о несостоятельности физлица потребуется достаточно большое количество сопроводительных документов. Их цель – подтвердить невозможность должника исполнить свои обязанности перед кредиторами.

Необходимо собрать:

- копии всех кредитных соглашений и иные бумаги, доказывающие факт наличия неисполненных обязательств. Банк вправе отказать в предоставлении такой информации, при этом действия компании будут абсолютно законными. Чтобы склонить руководство на свою сторону, нужно быть максимально корректным в аргументах;

- выписки с размером задолженностей с учетом штрафов, пеней и иных начислений;

- банковские справки о наличии у заявителя персональных счетов, вкладов, депозитов и прочих ценных бумаг, и активов;

- перечень лиц, имеющих материальные претензии к должнику;

- при наличии ценного имущества – копии на право владения каждым объектом;

- опись имущества – список имеет установленную нормативными актами, форму и является основой формирования конкурсной массы в случае проведения торгов;

- документы обо всех сделках гражданина за последние 36 месяцев, сумма по которым превышает 300 000 российских рублей;

- информация о состоянии персонального лицевого счета человека – берется в Пенсионном фонде;

- сведения о совокупном доходе физического лица, а так же справки об отчислении обязательных налоговых сборов за последние 3 года;

- выписка из ЕГРИП;

- внутренний российский паспорт;

- СНИЛС, ИНН;

- брачное свидетельство, договор о расторжении, брачный контракт – если такие факты имели место;

- если лицо является безработным – бумага, это доказывающая;

- при наличии несовершеннолетних детей – свидетельство о рождении;

- квитанции о перечислении всех обязательных платежей – госпошлины, услуги финансового управляющего.

Обратите внимание! Данный перечень – это обязательные к предоставлению, бумаги. При необходимости суд может затребовать дополнительные документы – в случае, если того требует конкретная ситуация.

Неполный пакет бумаг может стать мотивом к отклонению иска о банкротстве.

В какие сроки подаётся заявление, куда надо обращаться?

Подавать иск об инициировании процесса необходимо в арбитражный судебный орган по месту регистрации или фактического проживания заявителя.

Срок, который устанавливается законом – 1 месяц с момента, когда человеку стала понятная его неплатежеспособность. Нарушение этих рамок может повлечь применение к должнику административных мер воздействия.

Подать иск можно любым из удобных способов:

- лично явиться в судебный орган и составить заявление там;

- воспользоваться почтовыми услугами. В этом случае письмо должно отправляться с уведомлением о получении, внутри должен быть реестр, где будут перечислены все, приложенные к иску, бумаги и документы;

- через интернет – на судебном портале «Мой арбитр» – реестр содержит доступную пошаговую инструкцию, как это правильно сделать. Кроме того, этот вариант позволит должнику самостоятельно отслеживать, как движется процесс – всю информацию можно увидеть на этом же сайте.

Что происходит с задолженностью после процедуры?

После того, как человека официально признают банкротом, возможно несколько вариантов развития событий применительно к его долговым обязательствам:

- реструктуризация – результатом судебного производства может стать возможность вернуть доги кредиторам на более выгодных, для гражданина, условиях. Это может быть отсрочка платежа, меньший размер текущего взноса, более низкая процентная ставка;

- электронные торги – если у должника имеется имущество, которое можно реализовать, и рассчитаться с кредиторами, его продают, а полученные деньги идут на погашение. Если средств не хватает, оставшуюся сумму списывают;

- полное аннулирование займов – происходит на фоне отсутствия у человека ценного имущества или активов.

Некоторые обязательства остаются за банкротом даже после получения им этого статуса. К ним относятся:

- компенсационные выплаты за физический или моральный ущерб;

- алименты;

- расчеты с наемными работниками, если должник – предприниматель.

Последствия для должника

Не всегда последствия реализации процедуры банкротства несут ему только преимущества и решение его финансовых проблем. Кроме этого, человек столкнется с тем, что в его жизни появятся некоторые, причем, достаточно серьезные ограничения:

- в течение следующих пяти лет он не сможет получить новые кредиты, ведь скрыть от финансовых организаций свой статус банкрота – не получится;

- на этот же срок лицо лишается возможности занимать руководящие вакансии и заниматься предпринимательской деятельностью;

- при определенных обстоятельствах должнику могут запретить выезд за границу не только на время ведения процесса, но и на некоторый срок уже после его окончания;

- если гражданин получит статус несостоятельного лица, он не сможет без санкции финансового управляющего заключить ни одной сделки в течение 60 последующих месяцев. Этот же срок он не имеет право подавать повторный иск об открытии процедуры банкротства;

- если спустя некоторое время выяснится, что в деле имели место фальсификации фактов, заведомое искажение информации или совершены мошеннические действия, решение суда отменят, а против нарушителя возбудят уголовное дело.

В этом видео подробно рассказано о том, какие последствия ждут должника после процедуры банкротства:

Полностью исключить риски негативного влияния банкротства на заемщика – невозможно, поскольку все они регламентированы на законодательно уровне.

Поэтому, прежде чем принимать решение об открытии производства, нужно реально оценить свои материальные возможности и взвесить, что более выгодно – попытаться рассчитаться с долгами или обращаться в арбитраж.

Если сумма обязательств не слишком велика, есть смысл решить проблему иными путями.

Источник: https://probankrotstvo.com/fizlic/summa-dolga-fizlica-dlya-podachi-na-bankrotstvo.html

Банкротство от какой суммы задолженности

Руководитель проекта БАНКРОТЧИК.РФ

специально для ГАРАНТ.РУ

В конце декабря ушедшего года в очередной раз были изменены правила банкротства юридических лиц (Федеральный закон от 29 декабря 2014 г. № 482-ФЗ; далее – Закон). Новые нормы действуют чуть больше месяца – они вступили в силу 29 января. Практика по ним пока не накоплена, однако некоторые из новелл вызывают вопросы. Рассмотрим, в чем заключаются основные нововведения.

Условно поправки можно разделить на две части: к первой относятся изменения, направленные на ужесточение условий для должников и сокращение возможностей для злоупотреблений с их стороны. Ко второй – поправки, уточняющие правила саморегулирования в сфере банкротства.

К первой группе можно отнести следующие.

Кредитным организациям предоставлено право инициировать банкротство без обязательного предварительного подтверждения долга в судебном порядке, как того требовало законодательство ранее (подп. «а» п. 3 ст. 1 Закона).

Напомню, до вступления в силу поправок конкурсный кредитор мог подать заявление о несостоятельности должника только при наличии вступившего в законную силу решения суда о взыскании с него денежных средств (постановление Двенадцатого арбитражного апелляционного суда от 15 мая 2012 г. по делу № А57-8608/2012).

Теперь же банки получили право подавать заявление в суд с момента возникновения у должника признаков несостоятельности, то есть тогда, когда он просрочил исполнение своих обязательств на три месяца.

При этом за 15 дней до обращения в суд с заявлением о признании должника банкротом банк обязан опубликовать уведомление об этом в Едином федеральном реестре сведений о фактах деятельности юридических лиц (подп. «б» п. 3 ст. 1 Закона).

Указанные нововведения дают банкам существенные временные преимущества по сравнению с другими кредиторами при подаче заявления (а значит, возможность назначать «своего» арбитражного управляющего).

Безусловно, в ряде случаев новое правило затруднит вывод должником активов перед началом процедуры банкротства и во время нее.

Однако непонятно, почему такая привилегия предоставлена только банкам, а не всем кредиторам.

Порог для инициирования процедуры банкротства вырос со 100 тыс. до 300 тыс. руб. для обычных организаций и с 500 тыс. до 1 млн руб. – для стратегических предприятий и естественных монополий (п. 2, п. 38-39 ст. 1 Закона).

Должники при подаче заявления о банкротстве лишились возможности выбирать арбитражного управляющего или саморегулируемую организацию арбитражных управляющих.

В целях указания саморегулируемой организации арбитражных управляющих в заявлении должника она определяется посредством случайного выбора при опубликовании уведомления об обращении в арбитражный суд с заявлением должника (п. 13 ст. 1 Закона).

Порядок такого выбора будет установлен регулирующим органом. На мой взгляд, эта новелла является одной из самых значимых во всем пакете поправок.

Нововведение затруднит назначение руководством должника «лояльного» арбитражного управляющего, а соответственно, осложнит сохранение контроля над имуществом предприятия. Однако возможность подачи заявления подконтрольным кредитором с указанием «нужного» арбитражного управляющего сохранилась.

В законодательстве закрепили необходимость получения исполнительного листа на принудительное исполнение решений третейского суда, которым подтвержден долг, для подачи заявления о несостоятельности.

Это правило распространяется на кредиторов, не являющихся кредитными организациями (подп. «а» п. 3 ст. 1 Закона). Судебная практика и раньше требовала подтверждать решение третейского суда судебным актом о выдаче исполнительного документа (Определение ВАС РФ от 26 мая 2010 г.

№ ВАС-5992/10 по делу № А41-6960/09), сейчас же это требование закрепили в законе.

Источник: https://teykovowalk.ru/bankrotstvo-ot-kakoj-summy-zadolzhennosti/

Какова должна быть сумма долга физического лица для подачи на банкротство?

Простой доступ к кредитам спровоцировал настоящий бум. Граждане стали активно оформлять займы на машину, квартиру, ремонт дома, отдых, бытовую технику и другие товары потребительского направления.

С ухудшением экономической ситуации на фоне девальвации рубля материальное положение многих заемщиков резко ухудшилось.

Платежи по кредитам стали для них неподъемным бременем, что рано или поздно заканчивалось судебным спором с кредитором, в котором последний часто выигрывал, лишая заемщика последнего.

Государство предприняло определенные шаги для решения этой проблемы. Органы власти на законодательном уровне закрепили возможность проведения банкротства физического лица. Это стало выходом из ситуации, так как процедура признания финансовой несостоятельности четко регламентирована.

Она подразумевает проведение реструктуризации, план которой учитывает финансовые возможности должника и дает возможность погасить задолженность постепенно. В противном случае погашение осуществляется за счет продажи имущества.

Но, опять же, закон защищает единственное жилье банкрота и то его имущество, которое не входит в число ценного (стоимостью до 30 000 рублей). Если у должника нет дохода или имущества, он признается банкротом, а долгие его списываются.

На практике же банкротство не всегда проходит гладко, а в некоторых случаях возникают сложности уже на этапе инициирования процедуры.

С появлением в российском законодательстве нормы, позволяющей проводить банкротство физических лиц, у заемщиков появилась возможность законным образом избавиться от долгов. Но сразу же появились вопросы, касаемо самой процедуры, в частности – с какой можно суммы подать на банкротство физическому лицу? Этот вопрос очень важен. Сегодня многие ошибочно считают, что признать себя банкротом могут лишь те граждане, которые имеют огромные долги, а списать небольшую задолженность через признание финансовой несостоятельности – нельзя.

Такое мнение ошибочно. На самом деле, чаще всего банкротами хотят признать себя граждане с относительно небольшим долгом. Что касается минимальной суммы, то здесь возникают противоречия.

Несмотря на то, что в законе, регламентирующем банкротство физических лиц, сумма долга указывается вполне конкретно, споры вокруг нее возникают до сих пор.

В № 127-ФЗ сказано, что конкурсный кредитор или гражданин-должник может обратиться в арбитражный суд для подачи заявления о признании банкротом, если размер задолженности физического лица 500 тыс. рублей и больше (совокупный долг). Если в № 127-ФЗ четко прописана сумма, то откуда берутся противоречия и разночтения?

Когда можно подать на банкротство?

Законодательство РФ говорит о том, что процедура банкротства может быть инициирована в отношении физического лица тремя способами:

-

Исковое заявление о признании банкротом подают кредиторы.

-

Процедуру банкротства может инициировать ФНС или другой госорган, имеющий соответствующие полномочия.

-

Должник обращается в арбитражный суд и инициирует банкротство самостоятельно.

С какой суммы начинается банкротство? Если процедуру признания финансовой несостоятельности инициируют третьи лица, то это возможно лишь в случае, если срок просроченной задолженности превысил 3 месяца, а размер требований к должнику для возбуждения дела о банкротстве – 500 тыс. рублей и больше.

Что касается самого гражданина, то закон определяет случаи, когда у него возникает право и обязанность признать себя банкротом.

Если общая сумма совокупного долга превысила полмиллиона рублей, а материальное положение не позволяет гражданину выполнять свои обязательства перед кредитором, то он обязан подать исковое заявление в арбитражный суд для признания финансовой несостоятельности.

Он должен сделать это, не позднее, чем через 30 дней с момента, когда узнал или должен был узнать о своей неплатежеспособности. В противном случае он может быть привлечен к административной ответственности, согласно 4.13 КОАП РФ.

Заемщик также может обратиться в суд в любой момент, если его финансовое положение не позволяет выплачивать задолженность и в ближайшем будущем оно не изменится в лучшую сторону.

Еще одно условие – у него нет имущества, продажа которого позволила бы покрыть долги. В такой ситуации сумма долга для банкротства физического лица не имеет значения.

Должник самостоятельно решает, признавать ему свою финансовую несостоятельность или нет, минимальная сумма банкротства здесь не ограничена.

Можно ли подать на банкротство, если сумма долга меньше необходимой

Сегодня не утихают споры по поводу минимальной суммы, при которой можно начинать банкротство физического лица. Да, в действующем законодательстве указано одно из обязательных условий, при котором можно инициировать процедуру – задолженность минимум 500 тыс. рублей.

Но в нем также указано, что ограничение касается права конкурсного кредитора обратиться в суд, но не касается права самого должника.

Это говорит о том, что в случаях, когда размер долга при банкротстве физических лиц меньше полумиллиона, сам гражданин может подать иск на признание себя банкротом, если он неплатежеспособен.

Единственный критерий, на который следует ориентироваться – это экономическая целесообразность. Банкротство сопряжено с определенными расходами и в среднем обойдется минимум в 40-50 тыс. рублей, если должник будет проводить его самостоятельно. Если же к делу привлекать адвоката по банкротству, то сумма расходов вырастет в разы. Эксперты отмечают, что есть смысл начинать процедуру при общей сумме задолженности не меньше 250-300 тыс. рублей.

Не совсем корректная информация о том, что невозможно начать процедуру банкротства, если долг меньше 500 000 рублей, быстро распространилась в СМИ и на просторах интернета.

Но нужно признать, что это мнение разделяют и некоторые судьи, которые отказываются возбуждать дела о признании финансовой несостоятельности при общей задолженности размером меньше полумиллиона рублей.

Это решение незаконно, должнику необходимо обращаться в суд высшей инстанции, чтобы доказать свою правоту. Как правило, вышестоящий суд признает такое решение нижестоящих судебных органов незаконным.

Последствия для должника

Принимая решение о начале банкротства, необходимо взвесить все «за» и «против». Несостоятельность – это не просто возможность избавиться от большой суммы долга, но и определенные последствия.

Пока не будет завершена реализация имущества, должнику запрещено совершать валютные операции, самостоятельно пользоваться банковскими картами или счетами. Зарплата будет поступать в распоряжение финансового управляющего, должник не сможет совершать сделки купли-продажи. В среднем продажа имущества длится 6-10 месяцев, иногда больше.

После признания банкротства гражданин не сможет занимать руководящие должности в банке – 10 лет, в МФО, НПФ – 5 лет, в другой организации – 3 года. На протяжении пяти лет он не сможет повторно заявить о банкротстве, обязуется сообщать при оформлении кредита о своей несостоятельности, а также любые крупные сделки обязуется согласовывать с финансовым управляющим.

Источник: https://probankrotov.ru/fizicheskih-lic/39-summa-dolga.html

Банкротство физлиц: мифы и реальность

Возможность обанкротиться у рядовых граждан России появилась с конца 2015 года, когда Федеральный закон «О банкротстве» пополнился главой «Банкротство гражданина», то есть государство стало признавать такую процедуру нормальной и законной.

Вместе с вступлением данной главы в силу появилась и масса околоюридических организаций, предлагающих свои недешевые медвежьи услуги в сфере банкротства граждан. Отличить их можно по следующим лозунгам: «Избавим вас от долгов», «Вернем вам спокойную жизнь», «Законно избавим от кредитов раз и навсегда», «Гарантируем банкротство физического лица», «Законным путем обеспечим списание Ваших долгов», «Договоримся с судебными приставами об отсрочке платежей», и иные аналогичные варианты.

И вообще, позиционируют банкротство как едва ли не счастливое событие в жизни гражданина. Если вы увидели любой подобный лозунг — можете сразу разворачиваться и уходить, вам эта фирма не подходит. Но в данной статье речь пойдет не о подобных фирмах, а совершенно о другом.

- Итак, главное, что предлагают гражданам большинство околоюридических фирм — это:

- — полное списание всех долгов;

- — сбережение вашего имущества от взыскания.

- Теперь же мы подошли к главному вопросу: почему нельзя верить ни одной фирме, гарантирующей полное избавление от долгов и сохранность вашего имущества.

- Для этого стоит развенчать несколько мифов о банкротстве физического лица и рассказать о некоторых неблагоприятных последствиях банкротства, о которых умалчивают околоюридические организации.

Миф первый: банкротство физического лица гарантирует избавление от долгов

Реальность: вам придется доказывать, что вы, во-первых, на момент взятия кредитов были добросовестным платежеспособным заемщиком, и, во-вторых, указали при взятии кредита о себе достоверную информацию.

Если в процессе разбирательства выяснится, что в анкете банка при получении кредита вы указали недостоверный размер своей зарплаты, недостоверное место работы, и т.п., то вместо банкротства вам гарантируется уголовная ответственность по статье 159.

1 УК РФ «Мошенничество в сфере кредитования», и, само собой разумеется, что освобождения от долгов вам уже не видать, а вместо этого вы рискуете отправиться в исправительную колонию или на исправительные работы.

Кроме того, статья 213.28 Федерального закона о банкротстве указывает, что гражданин, признанный банкротом, освобождается далеко не от всех долгов.

- В частности, не списываются долги:

- — по алиментам;

- — по возмещению вреда чужому здоровью или имуществу, а также по компенсации морального вреда;

— по текущим платежам, т.е. по тем, которые возникли в ходе процедуры банкротства, например, по оплате коммунальных услуг;

— по выплате заработной платы наемным работникам.

Не следует забывать и о том, что 24 марта 2016 года Арбитражный суд Новосибирской области вынес беспрецедентное решение по делу № А45-24580/2015 в отношении грузчика Валерия О., который был признан судом банкротом, но освобожден от долгов не был вообще. «С 15.11.20ХХ г. по настоящее время О. работает в ООО „А.

“ в должности грузчика. Согласно справкам о доходах физического лица среднемесячный доход в 2013 г. за вычетом НДФЛ составил 17 805 рублей 43 копейки, в 2014 г. составил 21 485 рублей 05 копеек, по состоянию на 13.10.2015 г. по данным гражданина указанным в заявлении и финансового управляющего доход составил 21 623 рубля.

Вместе с тем, ежемесячные платежи по кредитам составляли 23 616 рублей. Документальных доказательств, подтверждающих наличие иных источников дохода гражданина, в материалы дела не представлено. Из указанного следует, что О.

принял на себя заведомо неисполнимые обязательства, что явно свидетельствует о его недобросовестном поведении в ущерб кредиторам.

Обращаясь с заявлением о признании банкротом, О. преследовал цель освобождения его от долгов. Объективных доказательств, позволяющих суду сделать иные выводы, в материалы дела не представлено.

Довод должника о том, что исполнение кредитных обязательств прекращено из-за потери дополнительного заработка, судом не принимается во внимание, поскольку не подтверждается документально и не может являться основанием для освобождения от исполнения обязательств.

Установленные выше обстоятельства свидетельствуют о наличии правовых оснований неприменения в отношении О. правил об освобождении от исполнения обязательств», — указал в своем определении арбитражный суд.

Таким образом, даже признав гражданина банкротом, суд может не освободить его от долгов, и основанием для этого может оказаться малейшая недобросовестность в поведении должника как до начала процедуры банкротства, так и в процессе ее проведения. Валерий О. был первым.

Подобные решения, когда банкротом должника признают, но от долгов не освобождают, выносятся арбитражными судами все чаще. И, наконец, мы забыли упомянуть о таком этапе, как реструктуризация ваших долгов.

Именно о ней ставится вопрос в суде при начале процедуры банкротства.

И может случиться так, что вместо освобождения вас от долгов арбитражный суд примет решение о том, что вы по всем долгам будете должны ежемесячно уплачивать определенную сумму.

Скрыть свои доходы при этом не удастся — за этим будет за ваши же деньги с ревностью бдить финансовый управляющий.

Миф второй: процедура банкротства обойдется недорого

Действительно, закон устанавливает достаточно небольшие суммы при обращении с заявлением о банкротстве:

- — 300 рублей — госпошлина при подаче заявления в суд;

- — 25000 рублей — вознагражление финансовому управляющему;

- — около 20000 рублей — за публикацию сведений о банкротстве.

- Реальность: ни один закон не обязывает финансового управляющего браться за любое дело о банкротстве.

Средняя рыночная стоимость услуг финансового управляющего за ведение процедуры банкротства физического лица составляет 200000 рублей.

Финансовый управляющий, прежде чем взяться за ваше дело, посмотрит, сможет ли он получить эту сумму в виде процентов от суммы, полученной от реализации вашего имущества (а статья 20.

6 Закона о банкротстве дополнительно к 25000 рублей устанавливает вознаграждение финансового управляющего в размере 7% от сумм, полученных от реализации вашего имущества и некоторых других махинаций в вашем отношении).

Если финансовый управляющий увидит, что с реализации вашего имущества он ничего получить не сможет, или получит мизерную сумму, то он предложит вам заплатить ему эти 200000 рублей, естественно, неофициально.

Если не оплатите — он не возьмется за Вваше дело, а суд прекратит производство по делу о вашем банкротстве. «Наглость! Произвол! Беспредел! Самоуправство! Нарушение прав гражданина!», — закричите вы. Да, то так.

Мы имеем дело с наглостью и произволом финансовых управляющих, аппетиты которых реально законом никак не ограничены. Но чтобы оспорить такие положения закона в Конституционном суде (что, в принципе, реально), вам опять же понадобится юрист, который бесплатно работать не будет. Сам процесс также займет время, в течение которого вас будет донимать банкиры, коллекторы и иные кредиторы.

Кроме того, вам следует помнить, что финансовый управляющий вам не помощник! Вы за свои деньги наняли его для того, чтобы он нашел путь, как высосать из вас побольше денег для кредиторов и своих 7% вознаграждения.

Он примет все меры к тому, чтобы найти спрятанное, по его мнению, вами имущество, легализовать ваши дополнительные доходы. Он будет признавать недействительными совершенные вами за последние три года сделки. Иными словами — «доить» вас всеми возможными способами.

Вы не должны верить ни одному слову финансового управляющего. А чтобы он вас не «кинул», вам потребуется юрист, на услуги которого придется также потратиться.

Миф третий: банкротство обезопасит имущество должника

Реальность: В статье 446 Гражданского процессуального кодекса РФ приведен исчерпывающий перечень имущества, на которое не может быть обращено взыскание. Я не буду его здесь приводить.

Все остальное финансовый управляющий имеет право продать, а деньги от продажи отдать кредиторам.

Не стоит надеяться на то, что вы убережете имущество от взыскания, если продадите или подарите его до обращения в суд.

Финансовый управляющий через суд будет признавать сделку недействительной. Именно за это он получает свои деньги, причем от вас же.

И, наконец, так называемые околоюридические или псевдоюридические организации умалчивают о негативных последствиях банкротства, которых в реальности более, чем достаточно.

1. В течение трех лет вы не сможете участвовать в управлении юридическим лицом. Не сможете быть учредителем или директором фирмы, не сможете открыть своего дела.

2. В течение пяти лет вы не сможете умалчивать о факте своего банкротства при взятии кредитов.

Если же вы о нем умолчите, не укажете в анкете банка, то это будет достаточным основанием для уголовного преследования вас. Маловероятно, что банки согласятся дать вам кредит.

3. Данные о вашем банкротстве доступны во многих открытых источниках: на сайте арбитражного суда и в так называемом реестре банкротов. Любой желающий сможет получить информацию о вашем банкротстве за 2 — 3 минуты.

А это значит, например, что работодатель тысячу раз подумает, брать ли вас на работу… Да-да, я знаю, что отказав вам из-за банкротства, он будет не прав. Но вам придется долго, несколько месяцев, доказывать это в суде. За любые услуги вам также придется быть готовым внести 100% предоплату, поскольку доверять вам вряд ли будут.

4. Не факт, что вас перестанут беспокоить наглые коллекторы. Да, тем, что они будут вас беспокоить, они нарушат закон.

Но когда закон останавливал коллекторов? Чтобы их остановить, вам придется сначала расшевелить правоохранительные органы: судебных приставов (именно им с 1 января 2017 года подконтрольны коллекторы) и полицию. Не исключено, что вам придется судиться, чтобы заставить их выполнить свою работу.

5. Если вам за долги отключили коммунальные услуги, ваше банкротство не является основанием для того, чтобы их вам снова подключили. Закон просто не обязывает коммунальщиков этого делать.

- Они все равно будут требовать от вас оплаты всей задолженности, пока не оплатите — не подключат.

- Итак, если вы решились на банкротство, то стоит подумать:

- — нужна ли вам эта процедура, выгодна ли она вам;

- — насколько негативными могут оказаться для вас последствия этой процедуры;

- — сможете ли вы оплатить эту процедуру;

- — насколько реальным является избавление вас от долгов по итогам процедуры;

- — не окажется ли так, что вы впустую потратите свои деньги;

- — можно ли доверять той фирме, в которую вы собираетесь обратиться.

- И в заключение хочется напомнить, что банкротство — это крайняя мера, и не ко всем ситуациям подходящая и столь выгодная, как рекламируют не слишком добросовестные конторы.

Если сравнивать процедуры по урегулированию отношений с кредиторами с медицинскими процедурами, то досудебное и судебное урегулирование — это терапия, а банкротство — это ампутация больного органа, и оправдана она лишь в крайних случаях. Не стоит забывать о профилактике, нужно воздерживаться от необдуманных кредитов и стараться своевременно урегулировать все вопросы с возникшей задолженностью.

Источник: https://www.klerk.ru/boss/articles/473838/