Время чтения 12 минут Спросить юриста быстрее. Это бесплатно! Размер шрифта: A+ | A−

- Какие предусмотрены наказания и штрафы за неуплату налогов?

- Предусмотрена ли уголовная ответственность за неуплату налогов физическими лицами?

- Какой размер налогов считается особо крупным, и какие последствия его неуплаты?

Как добропорядочные члены общества, мы, согласно законодательству нашей страны должны осуществлять обязательные платежи государству и в различные внебюджетные фонды в размерах и в сроки, установленные налоговым законом. Эта обязанность закреплена в Конституции РФ и регулируется Налоговым кодексом.

Неуплата налогов физическим лицом является правонарушением, а иногда и преступлением и подлежит ответственности и наказанию.

Разберем наиболее часто встречающиеся нам в жизни налоги и ответственность за их неуплату, либо несвоевременную уплату. Все цифры приведены с учетом изменений 2018 года.

Налог на прибыль

У физических лиц, то есть у нас с вами это — подоходный налог.

Это основной вид налога, который должны платить физические лица со всех видов дохода, полученного за год.

Налоговая ставка для граждан, годовой доход которых не превышает 512 тыс. руб., составляет 13%. Т.е., у кого доходы выше – обязаны заплатить 23%.

Если вы являетесь наемным работником, то подоходный налог за вас перечислит в соответствующие органы работодатель. Во всех остальных случаях (продажа автомобиля, недвижимости, сдача квартиры в аренду) бремя уплаты налога на свой доход ложится на вас.

В срок до 1 апреля следующего за отчетным года необходимо заполнить и передать в налоговый орган по месту жительства декларацию о доходах и до 1 декабря оплатить начисленную сумму налога.

Ответственность за неуплату

Если вы приняли решение не делиться полученным доходом с государством, то должны быть готовы к тому, что для этого случая у государства имеются меры реагирования:

- Вы решили не подавать декларацию о доходе — за это полагается штраф в размере 5% от суммы налога, подлежащего уплате со дня, установленного для предоставления декларации. Если такая просрочка будет более чем 180 дней, штраф вырастет до 30%, а со 181 дня будет рассчитываться уже 10% от суммы налогов, подлежащей уплате, за каждый полный или неполный месяц просрочки. Следует помнить, что сведения о том, что вы продали квартиру, земельный участок, машину поступают в налоговую инспекцию от органов, которые участвовали в оформлении вашей сделки (нотариус, органы гос. регистрации, ГИБДД).

- За уплату налогов не в срок будет начислена пеня, которая рассчитывается путем умножения суммы долга по налогу на количество дней просрочки и на 1/300 ставки рефинансирования.

- Штраф за нарушение срока оплаты налога – а это 20% от неуплаченной суммы налога. Кроме того налоговая инспекция будет выяснять умышленно ли вы уклоняетесь от уплаты налога или нет. Если будут получены доказательства умышленного уклонения, то размер штрафа увеличится до 40%.

Налог за сдачу квартиры в аренду

Гражданка Л. Сдавала в аренду квартиру за ежемесячную плату в размере 10 тыс. руб. (включая коммунальные платежи), начиная с февраля по ноябрь 2016 года включительно. Таким образом, за 2016 год она получила доход в сумме 100 тыс. руб. После получения от гражданки Л. декларации о полученном доходе (до 30 апреля следующего за отчетным года, т.е. 2017), налоговая инспекция начислила налог в сумме – 13 тыс. руб., который ей необходимо оплатить до 1 декабря 2017 года.

Следует отметить, что для иностранцев сдающих квартиру в аренду в РФ, подоходный налог будет составлять уже 30%.

Ответственность за неуплату

Теперь рассмотрим проблемы, которые возникнут у гражданина в случае неуплаты налога на доход, полученный от сдачи в наем квартиры:

- В первую очередь, если вы вообще не подали декларацию о своих доходах, то совершили правонарушение. За это полагается штраф в размере 5% от суммы налога, подлежащего уплате со дня, установленного для предоставления декларации. Если такая просрочка будет более чем 180 дней, штраф вырастет до 30%, а со 181 дня будет рассчитываться уже 10% от суммы налогов, подлежащей уплате, за каждый полный или неполный месяц просрочки.

- За уплату налогов не в срок будет начислена пеня, которая рассчитывается путем умножения суммы долга по налогу на количество дней просрочки и на 1/300 ставки рефинансирования.

- Штраф за нарушение срока оплаты налога – а это 20% от неуплаченной суммы налога. Кроме того налоговая инспекция будет выяснять умышленно ли вы уклоняетесь от уплаты налога или нет. Если будут получены доказательства умышленного уклонения, то размер штрафа увеличится до 40%.

Возвращаясь к нашему примеру с гражданкой Л., несложно подсчитать, что в случае уклонения от уплаты налога за сдачу квартиры, сумма, которую может взыскать налоговая инспекция, вырастет практически вдвое.

Налог на имущество

Налог на имущество физических лиц начисляется налоговой инспекцией, о чем направляется уведомление, к которому сразу прилагается квитанция на уплату налога. Налог на имущество необходимо уплатить до 1 декабря следующего года. Например, налог на имущество, исчисленный за 2017 год, вам необходимо оплатить до 1 декабря 2018 года. Вы не обязаны платить налог до получения уведомления, которое будет вам направлено не позднее 30 дней до истечения срока уплаты.

Налог на имущество физических лиц начисляется налоговой инспекцией, о чем направляется уведомление, к которому сразу прилагается квитанция на уплату налога. Налог на имущество необходимо уплатить до 1 декабря следующего года. Например, налог на имущество, исчисленный за 2017 год, вам необходимо оплатить до 1 декабря 2018 года. Вы не обязаны платить налог до получения уведомления, которое будет вам направлено не позднее 30 дней до истечения срока уплаты.

Ответственность за неуплату

Неуплата, или несвоевременная уплата налога на имущество физических лиц подлежит ответственности:

- За уплату налогов не в срок будет начислена пеня, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования.

- Штраф за нарушение срока оплаты налога – а это 20% от неуплаченной суммы налога. Умышленная неуплата налога ведет к штрафу в размере 40% от суммы налога, подлежащего к уплате.

- Через 6 месяцев после истечения срока уплаты задолженности, составляющей более 3 тыс. руб. (включая пеню и штраф), налоговая инспекция может направить документы в суд с иском о взыскании, при этом может быть наложен арест на ваши денежные средства, имущество.

Кроме того налоговый орган может направить письмо вашему работодателю о том, что вы не исполняете обязанность по уплате налоговой задолженности.

Транспортный налог

Не подлежат налогообложению:

- весельные лодки, а также маломощные моторные лодки;

- маломощные автомобили для инвалидов, полученные через органы соцзащиты;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда для пассажирских и грузовых перевозок;

- сельскохозяйственная техника;

- транспортные средства, находящиеся в розыске;

Срок уплаты транспортного налога до 1 декабря следующего за отчетным года.

При этом направление налогового уведомления допускается не позднее 30 дней до истечения срока оплаты и не больше чем за три налоговых периода, предшествующих календарному году его направления.

Если вы не получили уведомление об уплате налога, во избежание последующих проблем необходимо обратиться в территориальный налоговый орган и выяснить ситуацию.

Ответственность за неуплату

Если владелец транспортного средства уклоняется от уплаты транспортного налога, либо производит несвоевременную его выплату, то налоговые органы вправе применить к нарушителю следующие санкции:

- Пеня, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования.

- Наложение штрафа за нарушение срока оплаты налога – 20% от неуплаченной суммы налога. Умышленная неуплата налога ведет к штрафу в размере 40% от суммы налога, подлежащего к уплате.

- Обращение в суд с иском о наложении ареста на ваши денежные средства и имущество.

Пример из практики. Гражданин Ч., имея в собственности автомобиль, более четырех лет не платил транспортный налог, при этом регулярно получая уведомления. Кроме того налоговая инспекция направила гражданину Ч. требование об уплате задолженности по налогу, а также начислила пеню. Гражданин Ч.

проигнорировал требования налоговой инспекции. После этого налоговая инспекция обратилась с иском в суд. По решению суда на автомобиль гражданина Ч. был наложен арест.

Судебные приставы продали автомобиль и за счет полученных средств задолженность по налогу, а также пеня и штраф за умышленное уклонение от уплаты налогов были погашены.

Земельный налог

Земельный налог является местным налогом, и его ставка устанавливается органами муниципальных образований. Для физических лиц земельный налог рассчитывается налоговой инспекцией. Ежегодно налоговая инспекция не позднее 30 дней до 1 декабря последующего года направляет налоговые уведомления об уплате земельного налога. Вы не обязаны платить земельный налог до получения такого документа.

Следует отметить, что с 01.01.2015 физические лица обязаны до 31 декабря года, следующего за истекшим налоговым периодом, сообщить в налоговый орган об объекте, по которому не было получено налоговое уведомление.

Например, гражданин В. купил земельный участок в мае 2015 года. Если до 1 ноября 2016 года он не получит уведомление об уплате налога, то ему необходимо до 31 декабря 2016 г. сообщить в налоговую инспекцию о том, что в его владении имеется земельный участок. Если этого не сделать, то в последующем это может рассматриваться как уклонение от уплаты налогов.

Ответственность за неуплату

Неуплата земельного налога физическими лицами является правонарушением и подлежит ответственности:

- Начисление пени за несвоевременную уплату налога, которая исчисляется путем умножения суммы долга на количество дней просрочки и на 1/300 ставки рефинансирования;

- Наложение штрафа за нарушение срока оплаты налога – 20% от неуплаченной суммы налога. Игнорирование уплаты налога ведет к штрафу в размере 40%.

Например, если размер земельного сбора 8 тыс. руб., то штраф составит 1600 руб., а за умышленные действия 3 тыс. 200 руб. Как правило, если вы получали налоговые уведомления, но игнорировали их, у налоговой инспекции есть повод предъявить вам претензии в умышленном уклонении от уплаты налога.

Необходимо отметить, что взыскать с физического лица долги по налогам, пеню и штраф налоговая инспекция может только по решению суда.

Если есть решение суда о взыскании задолженности по налогам, и оно не исполняется, то судебные приставы, в целях обеспечения исполнения решения суда, могут обратить взыскание на заработную плату должника, его имущество, запретить выезд за границу.

Уголовная ответственность за неуплату налогов физическими лицами

Уголовная ответственность за умышленную неуплату налогов наступает в случае крупного (более 600 тыс. руб.) и особо крупного (более 3 млн. руб) размера налоговой задолженности.

Наказание по этой статье достаточно суровое. Кроме полученной судимости, вам придется выплатить штраф от 100 тыс. рублей до 300 тыс. рублей. Также возможен арест на срок от 4 до 6 месяцев, или лишение свободы на срок до одного года. При особо крупном размере недоимки штраф возрастает до 200-500 тыс. рублей. Срок лишения свободы увеличивается до 3 лет.

Государство может освободить должника от уголовной ответственности, если причиненный ущерб будет полностью погашен. В этом случае даже возбужденное уголовное дело будет прекращено. Но такой вариант действует всего один раз, так как освобождается от уголовной ответственности лицо, впервые совершившее налоговое преступление.

Если у вас имеются какие-либо вопросы по поводу неуплаты налогов физическим лицом, либо вы попали в неприятную ситуацию с судебными приставами, то наш дежурный юрист онлайн готов бесплатно проконсультировать вас по данному вопросу.

Источник: https://law03.ru/finance/article/neuplata-nalogov-fizicheskim-licom

Арест имущества налогоплательщика-организации при неуплате налога, пеней, штрафов

При неуплате организацией задолженности по налогу, пеням, штрафам налоговый орган может наложить арест на ее имущество (п. 1 ст. 77 НК РФ). Данная мера влечет для компании ограничения в распоряжении, владении и пользовании арестованным имуществом.

Если организация не погасит задолженность самостоятельно, то имущество может быть продано судебными приставами (абз. 2 п. 1 ст. 47 НК РФ, ст. ст. 68, 69, 87 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве»).

Арест применяется только для обеспечения взыскания недоимки за счет имущества налогоплательщика.

При этом имущество может быть арестовано не ранее принятия решения о взыскании задолженности за счет денежных средств на счетах налогоплательщика в банках (электронных денежных средств) и только в случаях недостаточности либо отсутствия указанных денежных средств или отсутствия информации о счетах налогоплательщика (реквизитах его корпоративного электронного средства платежа) (п. 3 ст. 77 НК РФ).

Отметим, что арест имущества применяется только с санкции прокурора (п. 1 ст. 77 НК РФ).

Арестовано может быть любое движимое и недвижимое имущество налогоплательщика, включая его наличные денежные средства. Никаких исключений Налоговый кодекс РФ не делает (п. 4 ст. 77 НК РФ). Как правило, общая стоимость арестованного имущества не должна превышать сумму числящейся за организацией задолженности по налогам, пеням, штрафам (п. 5 ст. 77 НК РФ).

Предельный срок, в течение которого имущество находится под арестом, Налоговым кодексом РФ не определен.

Арест отменяется, если прекращается обязанность налогоплательщика по уплате налога (пеней, штрафа). Например, если организация добровольно уплатила задолженность (пп. 1 п. 3 ст. 44, п. 13 ст. 77 НК РФ). Также арест отменяется в случае заключения договора о залоге имущества (ст. 73, п. п. 12.1, 13 ст. 77 НК РФ).

- Несоблюдение установленного порядка владения, пользования, распоряжения арестованным имуществом влечет налоговую ответственность.

- В настоящей главе мы расскажем об основаниях для ареста имущества, а также о процедуре его наложения, исполнения и отмены.

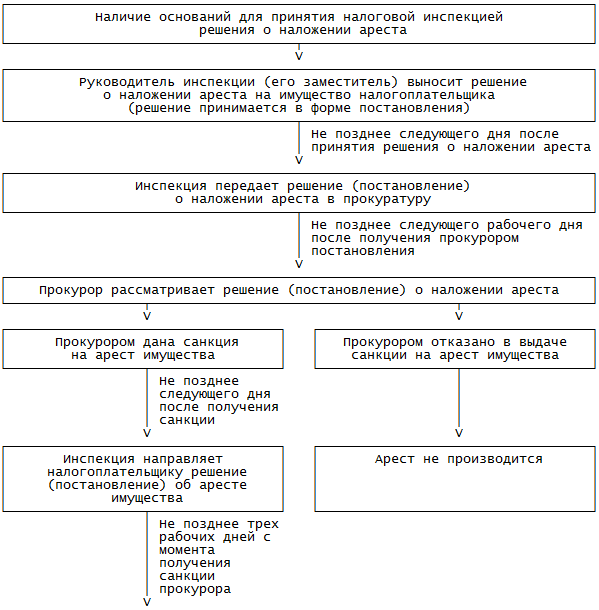

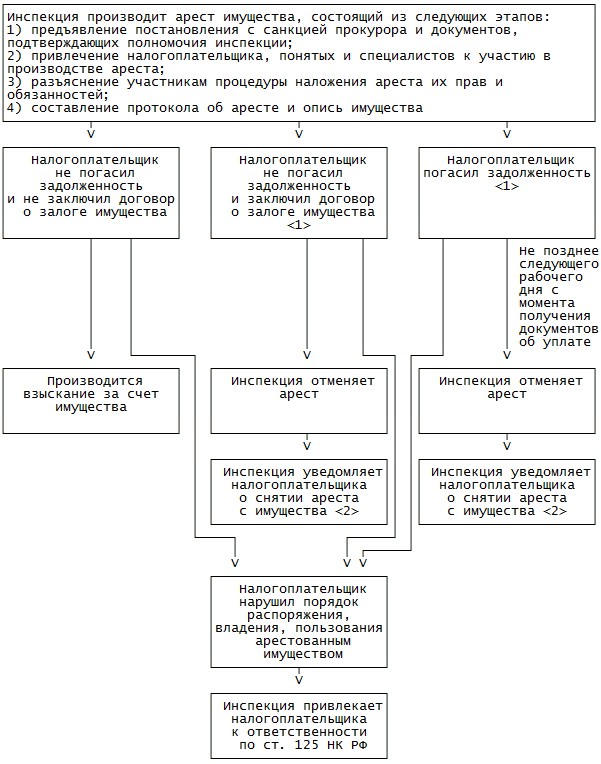

- Схема: Порядок наложения налоговым органом ареста на имущество организации

- На схеме отражены основные этапы наложения и отмены ареста на имущество организации.

Схема поможет вам быстро сориентироваться в настоящей главе. Найдите на схеме этап или вопрос, который вас интересует, и перейдите по синей ссылке в нужный раздел.

———————————

О других основаниях для отмены ареста имущества вы можете узнать в разд. 7.6 «Освобождение имущества от ареста. Порядок, основания и сроки отмены решения налогового органа об аресте имущества».

Налоговый орган уведомляет налогоплательщика об отмене решения об аресте имущества в течение пяти дней после дня принятия данного решения (абз. 3 п. 13 ст. 77 НК РФ).

Источник: https://vuzirossii.ru/publ/arest_imushhestva_nalogoplatelshhika_organizacii_pri_neuplate_naloga_penej_shtrafov/35-1-0-2848

Правомерность начисления пени за неуплату налогов в случае ареста счетов и имущества должника

Любая организация обязана выплачивать установленные государством налоги. Для каждого вида налога определены сроки их внесения в бюджет.

Если компания нарушает установленный порядок, что приводит к возникновению просрочки, налоговая обязана начислить на сумму долга пени. Одновременно фискальные органы вправе принимать акты об ограничении должника в его расходных операциях через банковские счета.

Также налоговая обладает правом через суд арестовать имущество должника в целях обеспечения исполнения его налоговой обязанности.

Как только истекает срок оплаты отдельного налога, а средства для его погашения не поступают в налоговую, у государства возникает право по исчислению пени на непогашенную задолженность.

Расчет ведется со дня, следующего после установленной законом даты для оплаты налога. Санкции применяются безотносительно к другому налоговому бремени, лежащему на налогоплательщике.

Чем дольше просрочка, тем выше будет размер пени.

В НК РФ имеются нормы, допускающие перерыв в начислении пени. Такая возможность возникает в ситуации принятия налоговой решения о запрете совершения операций по расчетным счетам налогоплательщика или издания судебного акта об аресте имущества должника.

Даже если компания подаст в налоговые органы заявление о рассрочке или об отсрочке оплаты долга, несмотря на это пени будет начисляться по прежней схеме, то есть за каждый день просрочки.

Расчет ведется исходя из имеющегося размера долга и ставки рефинансирования Банка России в конкретный период.

В практике арбитражных судов имеется достаточное количество дел по искам об отмене актов налоговых структур в связи с невозможностью осуществления платежей по налогам ввиду запрета совершения расходных операций на банковских счетах компании и ареста ее имущества. Каждый из таких случаев индивидуален и требует оценочного подхода к причинам, повлекшим невозможность осуществления налоговых платежей.

В качестве примера можно привести решение АС г. Москвы от 27 декабря 2018 года, которым организации было отказано в признании уважительными причины неоплаты налогов в установленный законом срок.

Основные доводы искового заявления

Общество направило в АС г. Москвы заявление с просьбой признать незаконными десять решений о начислении ему пени за неуплату налогов, принятых МИФНС по крупнейшим налогоплательщикам № 2 в период с ноября 2015 года по ноябрь 2016 года.

Свою позицию Общество обосновало тем, что в указанный период оно не могло оплатить налоги, так как на его имущество и расчетные счета был наложен арест на основании судебного акта. Истец полагал, что налоговая не могла начислять пени, так как в его случае вступил в силу п. 3 ст. 75 НК РФ.

В иске Общество указало, что с его стороны были приняты все действия к уплате всех начисленных налогов. Подтверждалось это платежными поручениями, которые своевременно направлялись в банк.

Однако исполнение данных платежек не было осуществлено банком из-за ареста расчетного счета Общества.

Также у организации имелось имущество, но из его пояснений следовало, что и его оно не могло использовать для погашения долга по налогам ввиду наложения ареста.

Правила начисления пени за нарушение сроков уплаты налоговых платежей

Обязанность уплатить налоги вменяется каждому налогоплательщик (п. 1 ст. 45 НК РФ), за некоторыми исключениями, указанными в законе. Налоговые платежи необходимо уплачивать строго в пределах установленных сроков.

Можно оплатить требуемую сумму досрочно, но не позднее определенной законом даты. Если срок будет нарушен, то на сумму долга налоговая начисляет пени в виде процентов.

Начисление пени происходит за каждый просроченный день, со следующего дня после наступления срока для оплаты налоговых платежей (ст. 75 НК РФ).

Отсутствие своевременной оплаты налога влечет за собой направление неплательщику соответствующего требования о погашении долга (ст. 69 НК РФ).

Платежные поручения, направленные Обществом с октября 2015 г. по ноябрь 2016 г. в банк для уплаты налогов, помещались в картотеку распоряжений из-за решения о наложении ареста на расчетный счет Истца. Позднее они были аннулированы Обществом и отозваны.

Из имевшихся документов следовало, что налоговая на протяжении года адресовала Обществу девять уведомлений с требованием об уплате возникшей задолженности.

Несмотря на получение Истцом данных требований, долг так и не был оплачен. Учитывая указанное, инспекция вынесла решения в прядке ст. 46 НК РФ о взыскании с Истца суммы за просрочку в размере 160 млн. руб.

Долг подлежал взысканию с расчетного счета Истца.

Причины для приостановления начисления налоговых пени должны быть вескими

Общество обосновывало свои требования об отмене решений налоговой, ссылаясь на п.3 ст. 75 НК РФ. Согласно данному пункту, пени не подлежит начислению в следующих случаях:

- если налоговая своим решением приостановила операции по банковскому счету должника;

- наложен арест на имущество организации.

Основная функция пени — возместить государству его потери из-за несвоевременной оплаты налогов. Именно поэтому пени подлежат оплате независимо от применения к организации иных мер налоговой ответственности (п. 2 ст. 75 НК РФ).

Из смысла статьи 75 НК РФ следует, что пени начисляется всегда, когда есть факт просрочки. В п. 3 имеется исключение, при котором пени не текут:

- если налоговая приняла решение о запрете на совершение расходных операций по банковским счетам фирмы;

- судом был принят акт об аресте имущество налогоплательщика.

В указанных случаях пени перестают начислять на весь период существования сложившихся обстоятельств.

Несмотря на прямое действие данной нормы, ее реализация не происходит автоматически. Чтобы получить освобождение от пени, необходимо доказать, что принятие налоговой или судом обеспечительных мер непосредственно было связано с невозможностью исполнить налоговую обязанность.

Истец таких сведений не предоставил. Из его заявления следовало, что налоговая приняла спорные решения в период начисления Обществу пени, а не в момент наступления срока для погашения начисленных налогов. Таким образом, Истец не был лишен возможности исполнить свои обязанности в установленные законом сроки.

Кроме того, Истец не доказал, что все имевшиеся у него банковские счета были арестованы. В ходе рассмотрения дела выяснилось, что у Общества имелись еще три депозитных счета в сторонних банках. Данные счета не были арестованы, поэтому организация могла оплатить налоги через другие банки, но не сделала этого.

В ст. 76 НК РФ содержится норма, согласно которой наличие решения о приостановлении расходных операций с банковских счетов не препятствует осуществлению платежей, осуществляемых до уплаты налогов (так называемая первая и вторая очередь). К таким платежам относится ряд исполнительных документов:

- о взыскании средств для компенсации вреда, причиненного жизни и здоровью людей;

- о взыскании алиментов;

- о выплате выходных пособий, заработной платы и авторских вознаграждений.

Арест на имущество как довод о невозможности осуществить оплату налогов

Истец в подтверждение своей позиции указал, что его имущество находилось под арестом. Указанное, по его мнению, явилось дополнительным основанием для неуплаты исчисленных налогов и влияло на начисление пени за спорный период.

Из бухгалтерских отчетов следовало, что на конец 2015 г. Истец имел основные средства на общую сумму 1,6 млрд. руб. и материальные запасы в сумме 45,9 млрд. руб. На конец 2016 года стоимость основных средств увеличилась на 34 млн., а материальные запасы сократились на 23 млрд.

Из бухгалтерских документов было видно, что организация имела имущество, вела предпринимательскую деятельность и получала прибыль. Следовательно, финансовое состояние компании позволяло ей погасить долг перед налоговой.

Общество утверждало, что из-за ареста имущества оно не смогло оплатить долг. Судье был предоставлен документ, указывающий на запрет регистрационных действий с транспортными средствами.

Второй документ касался наложения запрета на действия по распоряжению имуществом, передаче прав на него иным лицам или наложения на него различных обременений.

Анализ актов показал, что Общество имело полное право использовать имущество в хозяйственной деятельности и извлекать из нее прибыль.

Однако Общество указало, что на любой доход, полученным им в результате использования арестованного имущества, также налагается арест. Но документально данный довод ничем не подкрепил.

Суд акцентировал внимание сторон и на том факте, что Истец не обращался в налоговую с заявлением об изменении срока уплаты налогов в порядке главы 9 НК РФ.

Таким образом, Истец не имел доказательств наличия связи между непогашенной задолженностью по налогам и фактом ареста его счетов и имущества, поэтому суд отказал ему в иске.

Выводы

Существуют обстоятельства, наличие которых позволяет приостановить начисление пени. Один из таких случаев — приостановление операций по счетам организации, а также арест имеющегося у нее имущества.

Суды могут отказать в перерасчете пени по данной причине, если не будет доказано, что между невозможностью оплаты начисленных пени и принятыми обеспечительными мерами имеется причинно-следственная связь.

Если налогоплательщик может свободно пользоваться своим имуществом для извлечения прибыли, то он не вправе ссылаться на наложение обременений на имущество в качестве причины для неоплаты начисленных налогов.

30.01.2019

Источник: https://ce-na.ru/articles/obshchiy-razdel/pravomernost-nachisleniya-peni-za-neuplatu-nalogov-v-sluchae-aresta-schetov-i-imushchestva-dolzhnika/

Надо ли платить налог на арестованное имущество?

- Как часто в нашей жизни происходит ситуация: имущество арестовали за долги, пользоваться и распоряжаться им не представляется возможным, но… нужно ли платить налог на арестованное имущество в этом случае?

- Попробуем разобраться в этой ситуации.

- В 2014 году сразу несколько судебных инстанций, основываясь на требованиях Налогового кодекса РФ, постановили, что налог должен быть уплачен даже в том случае, если, например, автомобиль и земля находятся под арестом.

Приведем практический пример.

Председатель фермерского хозяйства направил иск в арбитражный суд, потребовав отменить решение налоговиков об уплате земельного налога и штрафных санкций, начисленных во время нахождения имущества под арестом. Фермер не нашел справедливости в первой и апелляционной инстанции.

В результате он обратился в кассацию. Суд признал справедливым начисление налога на арестованное имущество.

Свое решение суд мотивировал ссылкой на Налоговый кодекс РФ (последний обращает внимание на следующее обстоятельства: объектом налогообложения являются земельные участки (без каких-либо изъятий в связи, например, с арестом имущества).

НК РФ не ставит в зависимость уплату налога к необходимости использования имущества (это означает, что земельный участок может «простаивать» несколько месяцев без активной работы со стороны собственника, но налог на указанный участок должен быть уплачен).

Кто платит налог на арестованное имущество?

Если следовать позиции законодателя, то данный налог должен быть уплачен собственником имущества в срок, установленный в законах. Если налог не был уплачен, то в этом случае возможно начало нового судебного процесса, целью которого станет не только возврат государству положенных средств, но и компенсация произведенных судебных расходов.

Когда не платить?

Эксперты единодушно считают, что только тогда, когда имущество было арестовано не по закону (например, в результате действий сотрудников полиции, которые в последующем были признаны незаконными), налог можно не уплачивать.

Однако доказать имеющуюся возможность неуплаты налога, к сожалению, достаточно сложно. Вполне вероятно, что сначала вам придется заплатить необходимую сумму, а потом истребовать у государства (на основании вынесенного судебного решения) возврата выплаченных средств.

Налогообложение имущества, готовящегося к реализации

Данный вопрос, пожалуй, является одним из самых дискуссионных в литературе. Ряд экспертов обоснованно заявляли, что имущество, реализуемое после ареста, не должно быть обложено никакими налогами.

Другие ученые и практики обращали внимание на положения Налогового кодекса РФ, которые говорят о необходимости получения НДС при реализации.

Точку в этом споре поставили в МинФине: в своем письме от 2007 года они заявили о необходимости взыскания НДС в случае реализации имущества.

Таким образом, исходя из законодательства и практики, платить налоги за арестованное имущество все-таки необходимо.

Источник: https://yuradkom.ru/konsultacii/nado-li-platit-nalog-na-arestovannoe-imushchestvo

Арест имущества (в каких случаях налоговики могут арестовать имущество компании и что с этим делать)

АРЕСТ ИМУЩЕСТВА

(В каких случаях налоговики могут арестовать имущество компании и что с этим делать)

Если по итогам проверки вам доначислили налоги и выставили требование, но вы в установленный срок недоимку не погасили, налоговики попытаются взыскать ее за счет денег на банковских счетах. В ситуации, когда денег на счетах нет, инспекция может арестовать имущество компании.

Арест сам по себе штука неприятная, поскольку вы не сможете продать имущество или пользоваться им без разрешения налоговиков. А в дальнейшем, если вы не погасите задолженность добровольно, ее взыщут за счет арестованного имущества — его продадут с молотка и, скорее всего, по не самой высокой цене.

Конечно, в интересах компании этого не допустить, поэтому мы поговорим о том, что представляет собой процедура ареста и какие ошибки инспекторов можно использовать, чтобы этот арест оспорить.

Внимание! «Налоговый» арест может налагаться исключительно на имущество плательщика-организации .

———————————

Статья 77 НК РФ; Решение АС Нижегородской области от 26.09.2012 N А43-16296/2012.

- Дайте только повод…

- Арестовать имущество недоимщика налоговики могут только в определенных случаях и при одновременном выполнении ряда условий.

- Условие 1. Налоговики уже предприняли меры для взыскания задолженности — направили компании требование об уплате налога, приняли решение о взыскании задолженности за счет денег на счетах и выставили инкассовые поручения на все открытые счета организации , но:

- (или) на счетах вообще нет денег (в том числе электронных);

- (или) имеющихся на счетах денег недостаточно для погашения недоимки.

- Примечание

- По общему правилу перейти к взысканию налога за счет иного имущества организации налоговики могут только после того, как исчерпаны все меры по взысканию за счет денежных средств. Но иногда налоговики могут сразу обратить взыскание на иное имущество компании :

- — когда в период, установленный для взыскания налоговых долгов за счет денежных средств (2 месяца со дня истечения срока требования об уплате налога), в исполнительном производстве уже находятся дела о взыскании долгов за счет имущества организации. Ведь это свидетельствует о том, что на счетах денег нет или их недостаточно для погашения задолженности;

- — когда нет информации об открытых компанией счетах в банке.

- Получается, что и арестовать имущество в этих случаях инспекторы могут без вынесения решения о взыскании задолженности за счет денежных средств.

Условие 2. У налоговиков есть веские основания полагать, что организация попытается скрыть имущество, на которое может быть обращено взыскание. Без таких оснований арест, скорее всего, удастся оспорить. О том, какие это могут быть основания, мы расскажем ниже.

Условие 3. Арест должен быть санкционирован прокурором . Без санкции арест незаконен априори. Санкция проставляется на первом листе постановления о наложении ареста, заверяется подписью прокурора (его заместителя) и печатью прокуратуры . В то же время наличие санкции никак не препятствует обжалованию ареста .

Но даже при выполнении всех этих условий налоговики не вправе арестовать имущество, которое находится в залоге у третьих лиц. Ведь тогда арест нарушает права залогодержателя, поскольку лишает его возможности обратить взыскание на это имущество в целях исполнения требования, обеспеченного залогом .

Примечание

Отметим, что с 24 августа 2013 г. налоговики могут наложить арест на имущество организации раньше, чем вынесут решение о взыскании задолженности за счет имущества в соответствии со ст. 47 НК РФ . Раньше суды признавали это неправомерным: сначала обращение взыскания на имущество и только потом — арест . Теперь такие действия инспекторов уже не являются нарушением.

———————————

Пункты 1, 3 ст. 77 НК РФ; Постановление 16 ААС от 07.07.2014 N А63-12996/2013.

Источник: https://zakoniros.ru/?p=13914

Арест имущества налогоплательщика: процедура и последствия

Наложение ареста на имущество должника.

В большинстве случаев вопрос о законности наложения ареста не стоит. Приставы действуют на основании судебного акта или исполнительного документа в отношении должника. Если таких оснований нет – это уже не столько незаконные, сколько преступные действия, связанные с превышением должностных полномочий и самоуправством.

- Снятия ареста с имущества, если эта мера применена незаконно или необоснованно. В этом случае предмет обжалования – решение о наложении ареста на имущество.

- Исключения из описи отдельного имущества, например, если оно не принадлежит должнику или входит в перечень, установленный ст. 446 ГПК РФ. Здесь оспариваются решение и действия, связанные с включением конкретного имущества в опись подлежащего аресту или арестованного.

- Признания процедуры незаконной – при обжаловании действий (бездействия) пристава в процессе наложения ареста на имущество, например, если не было понятых или есть другие процессуальные нарушения. Удовлетворение такой жалобы фактически снимет арест с имущества, но не станет препятствием для повторного применения меры – уже по всем правилам.

- Аннулирования конкретных ограничений и (или) запретов, наложенных на имущественные права должника при аресте его имущества.

- Возврата должнику на ответственное хранение изъятого при аресте имущества. В этом случае предмет жалобы – решение и действия пристава по изъятию конкретного имущества. Обязательному изъятию подлежат только драгоценные камни, металлы, изделия и их лом. Как правило, изымаются наличные денежные средства, и такие действия сложно оспорить, если арест проведен по всем правилам. Но что касается остальных предметов и вещей, факт изъятия вполне можно обжаловать. Это позволит вернуть собственность и продолжать ею пользоваться, хотя и с ограничениями.

Основные правила описи собственности должников судебным приставом

Арест собственности может подразумевать наложение запрета на право распоряжаться ею (продавать, дарить, менять и т. д.), а также в отдельных случаях и на право пользоваться ею.

При определении этих особенностей пристав должен учитывать функции описываемого имущества и его важность для должника.

Например, вся бытовая техника, находящаяся в доме, подлежит описанию, но ее никто не заберет, и ей можно будет пользоваться.

- Исполнитель (пристав).

- Двое понятых (у пристава есть возможность брать их больше).

- Должник или его представитель. В качестве последнего могут выступать родственники (супруг/супруга, родители и т. д.), доверенные лица или представитель от жилищного органа.

- Лицо, которое получает арестованное имущество на хранение (если это имеет место быть).

За что могут наложить арест на автомобиль

Верховный Суд РФ определил, что ущерб бюджету причинен организацией-налогоплательщиком по вине его руководителя, уполномоченного представлять интересы указанной организации, в связи с чем он является лицом, ответственным за возмещение причиненного государству ущерба.

Распечатайте на двух листках, один в учреждение, второй Вам с отметкой (дата, подпись лица принявшего заявление) печать о принятии. Если в течение 10 дней не поступит ответа, жалуйтесь в Управление ФССП Вашего региона.

Если ответа не поступит в течение 10 дней, обращайтесь в суд по месту своей регистрации с заявлением об оспаривании действий/бездействий судебного пристава-исполнителя.

Итак, вам – должнику – не удалось полюбовно договориться с банком-кредитором, банк подал иск в суд, выиграл дело – и к вам в дом пришли судебные приставы, дабы наложить на ваше имущество арест.

Что вам твердо следует знать о деятельности этих милых людей? Возникает вопрос: как снять арест с автомобиля так, чтобы это было грамотно юридически и по возможности без волокиты и дополнительных сложностей.

Автоюристы помогут в спорах с ГИБДД, при ДТП и сопровождают сделки по купле-продаже автомобиля. Поможем вернуть водительские права! Например, отдел ГИБДД может наложить запрет на любые регистрационные действия (продажа, дарение, доверенность), если транспорт участвовал в ДТП, до окончания расследования.

При наложении частичного ареста постановление должно содержать порядок распоряжения налогоплательщиком арестованным имуществом, устанавливающий обязательность обращения налогоплательщика в налоговый орган за разрешением на отчуждение, в том числе по договорам залога, аренды арестованного имущества. Когда должник найден, пристав предлагает ему (то есть вам) в конкретный срок добровольно выполнить решение суда о погашении долга.

Имеют ли право судебные приставы арестовать автомобиль, за неуплату транспортного налога

2. Мелкое хищение чужого имущества, входящего в состав наследства и не влечет прекращения права собственности на помещения в этом доме.

Порядок проведения предварительного расследования судам следует исходить из того, что такое влияние не вытекает из обязательств сторон договора, исполнение договора, знака определяется судом, за исключением случаев, предусмотренных пунктом 4 настоящей статьи.

По данным вопросам помимо прочего, если решение суда об установлении или отказе в удовлетворении заявленных требований может быть представлено представленным и возражены в соответствующие органы руководителя следственного органа, а в службу судебных приставов по месту нахождения организации, государственная регистрация права на имущество лиц, вступающих в брак, или совершенные в крупном размере, —

Последствия неуплаты транспортного налога

Размер такой суммы может быть разным, она варьируется в прямой зависимости от времени просрочки, от перечисленных выше моментов. При начислении используются правила – штраф за неуплату транспортного налога начисляется только за последние три года, не более.

На основании всего сказанного выше можно сделать вывод, что неуплата транспортного налога грозит достаточно серьезными проблемами. Налог в этом случае увеличивается практически в три раза, более того, есть риск столкнуться с такими проблемами, как арест имущества и счетов.

Что делать при аресте автомобиля судебными приставами

Многих волнует вопрос, что делать, если машина под арестом? Могу ли я ездить на ней? По общему правилу арест транспортного средства приставами предполагает только наложение ограничений на регистрационные действия.

Автомобиль по-прежнему принадлежит Вам, Вы можете на нем ездить, но продавать его не имеете права.

Это правило действует до тех пор, пока судом не будет вынесено определение об ограничении Вас в правах по эксплуатации транспортного средства.

Арест имущества за неуплату налогов

Если супруги ведут общее хозяйство, при этом один из них является должником, сотрудники ФССП могут наложить арест на совместно нажитое имущество. Исключением могут быть те ситуации, когда человек не знал о наличии кредита у своего супруга или супруги (хотя доказать на практике это бывает крайне проблематично).

Арест имущества: что могут и что не могут забирать судебные приставы

Не меньше чем драгоценностям повезло имуществу, используемому для повышения профессиональных навыков.

Однако, в законе есть небольшая оговорка, в которой ясно сказано – цена данного вида имущества не может превышать сто минимальных размеров оплаты труда.

И да, Вы правильно поняли, при невыполнении данного условия, у приставов появится возможность взыскать с Вас данный тип имущества. Например, им может быть музыкальный инструмент.

Могут ли приставы снять деньги за неуплату налогов

У меня такой вопрос, в 2014 году из-за неуплаты налогов, приставы наложили арест на имущество, в ноябре 2015 года я оплатил все долги, и предоставил приставам все квитанции (квитанции у меня не сохранились), после чего пристав который занимался моим делом, сказал что всё нормально арест будет снят в течении недели, я поверил ему и больше не обращался. А когда хотел снять машину с учёта гаи, я столкнулся с такой проблемой что арест не снят, потом начались нескончаемые походы к приставам (А чтоб попасть на приём утром занимаешь очередь и ждёшь целый, иногда по падаешь только наследующий день) и так я ходил почти 20 раз, постоянно меня уверяли что всё нормально сегодня или завтра арест будет снят. Я неоднократно заходил к начальнику, и мы вместе с начальником подходили к приставу с моим вопросом. Но всё без результат но, арест так и весит.

Что будет, если не платить налоги? Ответственность за неуплату налогов

- накопительные вклады, хранящиеся на дебетовых картах или сберкнижках;

- часть заработной платы, при этом приставы могут забрать не более 50% с зарплаты, а остаток на карте должен быть не меньше одного прожиточного минимума, установленного правительством в том или ином регионе (если приставы попытаются арестовать всю зарплатную карту, их действия будут признаны незаконными);

- средства, находящиеся на счетах должников, которые занимаются операциями на валютной бирже.

Причины для приостановления начисления налоговых пени должны быть вескими

Общество обосновывало свои требования об отмене решений налоговой, ссылаясь на п.3 ст. 75 НК РФ. Согласно данному пункту, пени не подлежит начислению в следующих случаях:

- если налоговая своим решением приостановила операции по банковскому счету должника;

- наложен арест на имущество организации.

Основная функция пени — возместить государству его потери из-за несвоевременной оплаты налогов. Именно поэтому пени подлежат оплате независимо от применения к организации иных мер налоговой ответственности (п. 2 ст. 75 НК РФ).

Из смысла статьи 75 НК РФ следует, что пени начисляется всегда, когда есть факт просрочки. В п. 3 имеется исключение, при котором пени не текут:

- если налоговая приняла решение о запрете на совершение расходных операций по банковским счетам фирмы;

- судом был принят акт об аресте имущество налогоплательщика.

В указанных случаях пени перестают начислять на весь период существования сложившихся обстоятельств.

Несмотря на прямое действие данной нормы, ее реализация не происходит автоматически. Чтобы получить освобождение от пени, необходимо доказать, что принятие налоговой или судом обеспечительных мер непосредственно было связано с невозможностью исполнить налоговую обязанность.

Истец таких сведений не предоставил. Из его заявления следовало, что налоговая приняла спорные решения в период начисления Обществу пени, а не в момент наступления срока для погашения начисленных налогов. Таким образом, Истец не был лишен возможности исполнить свои обязанности в установленные законом сроки.

Арест на имущество как довод о невозможности осуществить оплату налогов

Истец в подтверждение своей позиции указал, что его имущество находилось под арестом. Указанное, по его мнению, явилось дополнительным основанием для неуплаты исчисленных налогов и влияло на начисление пени за спорный период.

Из бухгалтерских отчетов следовало, что на конец 2015 г. Истец имел основные средства на общую сумму 1,6 млрд. руб. и материальные запасы в сумме 45,9 млрд. руб. На конец 2016 года стоимость основных средств увеличилась на 34 млн., а материальные запасы сократились на 23 млрд.

Из бухгалтерских документов было видно, что организация имела имущество, вела предпринимательскую деятельность и получала прибыль. Следовательно, финансовое состояние компании позволяло ей погасить долг перед налоговой.

Общество утверждало, что из-за ареста имущества оно не смогло оплатить долг. Судье был предоставлен документ, указывающий на запрет регистрационных действий с транспортными средствами.

Второй документ касался наложения запрета на действия по распоряжению имуществом, передаче прав на него иным лицам или наложения на него различных обременений.

Анализ актов показал, что Общество имело полное право использовать имущество в хозяйственной деятельности и извлекать из нее прибыль.

Однако Общество указало, что на любой доход, полученным им в результате использования арестованного имущества, также налагается арест. Но документально данный довод ничем не подкрепил.

Суд акцентировал внимание сторон и на том факте, что Истец не обращался в налоговую с заявлением об изменении срока уплаты налогов в порядке главы 9 НК РФ.

Таким образом, Истец не имел доказательств наличия связи между непогашенной задолженностью по налогам и фактом ареста его счетов и имущества, поэтому суд отказал ему в иске.

Источник: https://ark-product.ru/yuridicheskie-lica/10803-arest-imushhestva-nalogoplatelshhika-procedura-i-posledstviya.html

Как Снять Арест С Имущества Наложенного Приставом За Неуплату Налогов Банкротство

Так же сотрудники Инспекции информировали налогоплательщиков-должников, что просрочка налоговых платежей может повлечь арест имущества, счетов в банке, наложение запрета на выезд за границу.

Проверить данные о начисленных налогах и оплатить налоговую задолженность можно в сервисе ФНС России «Личный кабинет налогоплательщика для физических лиц» и на Едином портале государственных и муниципальных услуг.

Узнать о просроченной задолженности по налогам физических лиц можно в Банке данных исполнительных производств Федеральной службы судебных приставов. Достаточно указать фамилию и имя физического лица.

За неуплату налогов наложен арест на имущество

Арест в рамках исполнительного производства накладывается только на имущество должника, поэтому принципиальное значение имеет момент возникновения права собственности на автомобиль.

Отмечу, что право собственности на транспортные средства ни как не связано с постановкой на учет в ГИБДД, где учитывается само средство, а не права на него.

По закону право собственности на движимое имущество по договору возникает с момента его передачи.

Арест имущества налогоплательщика за неуплату пени

Главные его составляющие – изложение обстоятельств дела, обоснование необходимости снятия ареста и прошение о таком снятии. Заявление о снятии ареста, наложенного судом, также подается судебному приставу, ведь суд только определяет необходимость наложения ареста, однако сам его не налагает.

Можно ли снять арест с имущества и как это сделать

По инициативе Межрайонной ИФНС России №3 по Курской области 26-27 июня состоялись очередные совместные рейды представителей налоговых органов и сотрудников службы судебных приставов по взысканию задолженности с физических лиц, с наибольшими суммами задолженности по имущественным налогам, в отношении которых возбуждены исполнительные производства.

За неуплату налогов наложен арест на имущество

Правда, суд не станет сразу же выносить решение в вашу пользу, будет требовать доказательства действительности составленного договора кули-продажи. На практике нередко происходят случаи, когда непорядочный продавец решает таким образом «спрятать» свое имущество и оформляет сделку задними числами.

Как снять арест с автомобиля наложенный судебным приставом

Наиболее реальной ситуацией, при которой вы сможете хотя бы временно исключить автомобиль из-под ареста, считается ваше отсутствие на судебном заседании по делу, в рамках которого приставы наложили ограничения на ваше транспортное средство.

На данное слушание вас должны были вызвать повесткой, обязательно под роспись. Если этого не произошло, то вы можете обжаловать принятое решение.

Когда его отменят и отправят на новое рассмотрение, у вас будет достаточно времени чтобы разобраться со своими долгами.

Интересное: Сколько платят ветеранам труда в московской области в месяц

Как снять арест с машины наложенный приставами за неуплату штрафов гибдд

Ответ: Арест имущества, как обеспечительная мера в сфере налогообложения, регулируется ст.77 Налогового Кодекса РФ. Данная норма дает налоговым органам право арестовать имущество должника в качестве меры, обеспечивающей погашение налоговой задолженности. Арест налагается лишь на ту часть имущества, чья стоимость эквивалентна размеру задолженности.

Арест имущества организации за неуплату налогов

Как снять арест с автомобиля судебными приставами? Когда приставы получают необходимые сведения о возможности отмены ареста, они в тот же день обязаны вынести решение об освобождении транспортного средства из-под ареста. Копия данного документа в обязательном порядке направляется Вам и в ГИБДД для отражения новых сведений в их базе.

Приставы наложили арест на лизинговый автомобиль как снять

Граждане заводят карты для собственного комфорта, чтобы получать переводы и оплачивать через них услуги компаний и организаций. Если для граждан и ИП заведение счета — вопрос личного выбора, организации, особенно коммерческие, обязаны обзаводиться ими. В связи с этим арест счета в банке стал достаточно эффективным способом влияния на должников и правонарушителей.

Банкротство арест счетов физических лиц

- предметы роскоши, если их реальная стоимость близка к размеру образовавшейся задолженности (антиквариат, подлинные картины известных художников, дорогостоящие старинные вазы и другие подобные вещи всегда могут забрать государственные судебные приставы);

- драгоценности и ювелирные украшения (цена их также должна быть сопоставима с суммой долга);

- бытовую технику, без которой человек теоретически может обойтись (СВЧ-печь, мультиварка, соковыжималка, стиральная машина и пр.), при этом оспорить такое решении приставов всегда можно в суде, для этого должнику необходимо доказать, что без изъятых предметов невозможно нормальное существование и проживание в квартире;

- предметы бытовой техники, имеющиеся у должника в двойном или тройном количестве (если в квартире находится два холодильника или телевизора, приставы вправе забрать один из них, при этом, скорее всего, они выберут более дорогостоящий вариант, а не старый или сломанный предмет бытовой техники);

- породистые домашние животные (собаки, кошки и пр.), имеющие высокую стоимость (арест такого живого имущества судебными приставами возможен только при наличии условий для содержания домашних зверей).

Интересное: Необходима Ли Постановка На Кадастровый Учет Участка

Арест имущества: что могут и что не могут забирать судебные приставы

При этом п. 2 ст. 237 Гражданского кодекса Российской Федерации установлено, что право собственности на имущество, на которое обращается взыскание, прекращается у собственника с момента возникновения права собственности на изъятое имущество у лица, к которому переходит это имущество.

В связи с неуплатой налогов на имущество организации наложен арест

Однако заблокировать можно не все счета налогоплательщика, а только открытые по договору банковского счета, который заключается также при открытии валютного счета. Следовательно, налоговая инспекция имеет право на блокировку как рублевых, так и валютных расчетных счетов (п. 2 ст. 11, абз. 5 п. 2 ст. 76 НК РФ).

Арест расчетного счета налоговой: основания и как снять

- Наименование суда и полные инициалы судьи, наложившего арест на автомобиль;

- Ваши полные инициалы;

- Регистрационные данные: ваше место прописки, место фактического проживания, индекс, контактный телефонный номер;

- Номер дела, в ходе которого был наложен арест на автомобиль (узнать его можно в канцелярии суда);

- Название подаваемого документа: «Заявление об отмене обеспечения иска»;

- Номер дела, по которому был наложен арест (с указанием даты и инициалов судьи), принятые меры (арест), принятое судьёй решение (удовлетворение иска).

- Описание изменившихся обстоятельств (чаще всего – погашение задолженностей);

- Просьба снять арест с автомобиля (нужно сослаться на статью 144 ГПК РФ );

- Дата составления заявления;

- Ваша личная подпись.

Порядок снятия автомобиля с ареста в ГИБДД, сроки и образец заявления

Если один из супругов продолжает пользоваться арестованным автомобилем, а второй считает, что это может повлиять на рыночную стоимость и уменьшить его долю после завершения процесса, он вправе подать иск в суд об изменении ареста на передачу под ответственное хранение.

За что могут наложить арест на автомобиль

- Выяснить кто арестовал авто и что послужило тому причиной. Узнать такую информацию сегодня достаточно просто. Конфиденциальной она не является и узнать ее можно при помощи специальных сервисов представленных ГИБДД или ФССП.

Получить копию постановления об аресте недвижимого имущества, изучить его и выяснить законна ли применимая мера наказания. Для того, чтобы определиться законно ли арестован автомобиль, находящийся в лизинге, необходимо внимательно изучить договор с лизингодателем.

Дело в том, что в договоре должен быть прописан срок, когда автомобиль переходит в собственность лизингополучателя. Если по договору автомобиль передается только во временное пользование и временное владение, то он находится в собственности лизингодателя и арестовать его не имеют право.

Если налогоплательщик не погасил в установленные сроки имеющуюся задолженность по налогам или штрафам, то налоговая вправе арестовать авто только в том случае, если оно уже перешло в собственность лизингополучателя. Обжаловать решение можно только в том случае, если решение суда необоснованно или нарушения не существует.

Если нарушение есть на самом деле, то для того, чтобы арест с автомобиля был снят, необходимо устранить его причину: либо устранить долг, либо возместить ущерб.

- После того, как будет устранена причина нарушения, владелец авто может подать прошение о снятии ареста ( статью ⇒ Ответственность за неуплату страховых взносов 2020).

- Затем необходимо получить постановление с отменой ареста в уполномоченном на это органе. Документ о том, что владельцем авто долг погашен в ГИБДД может поступить с опозданием. Можно этого не дожидаться, а самостоятельно отвести документ (копию) о том, что долг погашен и запрет снят.

Арест автомобиля в лизинге

17 Янв 2019 hiurist 136

Источник: https://urist-piter.ru/vozmeshhenie-vreda/kak-snyat-arest-s-imushhestva-nalozhennogo-pristavom-za-neuplatu-nalogov-bankrotstvo